Содержание

- 1 3. Виды реструктуризации кредита — 7 основных видов ?

- 2 Понятие реструктуризации

- 3 2. Кому выгодна реструктуризация долга по кредиту – банку или заёмщику? ?

- 4 Варианты реструктуризации

- 5 Как оформить реструктуризацию

- 6 4. Какие особенности имеет реструктуризация ипотеки 2018 с помощью государства?

- 7 Что ещё можно сделать для улучшения положения заёмщика

- 8 Подведём итоги

- 9 2. Кому выгодна реструктуризация долга по кредиту – банку или заёмщику? ?

3. Виды реструктуризации кредита — 7 основных видов ?

Для начала определимся, что собой представляет реструктуризация долга.

Реструктуризация подразумевает пересмотр существующего положения в отношении процентов, размеров и графика выплат. По сути, это своего рода попытка восстановить платежеспособность заёмщика, предоставив ему некоторые кредитные льготы.

Если вы больше не способны вносить регулярные платежи по кредитам, не стоит паниковать и отчаиваться. Ещё одна порочная линия поведения – пустить ситуацию на самотек, ожидая, что проблема «рассосётся» сама собой.

Увы, она не рассосётся. Люди, которые при возникновении просрочек начинают игнорировать общение с кредиторами, совершают большую ошибку.

Лучший вариант в таких случаях – объяснить ситуацию банковским работникам предельно откровенно. Скорее всего, компания пойдёт вам навстречу, предложив реструктуризировать кредитный долг.

Основания для инициирования процедуры реструктуризации:

- потеря заемщиком основного источника доходов (увольнение, закрытие собственной компании, выход на пенсию, невыполнение работодателем своих обязательств по зарплате);

- болезнь, травма, несчастный случай, вызвавший потерю трудоспособности;

- резкое изменение валютного курса (в случае, если кредит взят в иностранной валюте);

- изменение финансовой компанией условий платежа;

- рождение ребёнка и уход в отпуск по этому поводу, изменение семейного положения и прочие обстоятельства, влияющие на уровень денежных трат должника.

Вопрос реструктуризации решается в индивидуальном порядке: в любом случае причины для пересмотра условий кредита должны быть вескими.

Обычно банкам нужны документальные подтверждения неплатежеспособности заёмщика, но иногда реструктуризация проводится финансовыми организациями в коммерческих целях.

Близкие, а иногда и тождественные реструктуризации понятия – перекредитование и рефинансирование. Часто реструктуризация становится исходом арбитражного судебного разбирательства по делу о банкротстве физического лица.

Подробнее о банкротстве читайте в развернутой тематической статье нашего портала.

Любая реструктуризация влияет на кредитную историю должника, но нельзя считать этот процесс полностью негативным. Зачастую – это единственная возможность выйти из долгового тупика и восстановить платежеспособность.

Реструктуризации подлежат любые кредиты – целевые, потребительские, автокредиты, ипотечные.

Рассмотрим, по какой схеме проходит пересмотр условий договора в одном из самых популярных финансовых учреждений РФ – Сбербанке. Кстати, филиалы этого банка действуют и в сопредельных России государствах – Казахстане, Украине и других.

Общий алгоритм действий следующий:

- Клиент заполняет анкету по установленной форме. В документе указываются причины неплатежеспособности или ухудшения финансовой ситуации, в соответствующие графы вносятся данные об имуществе должника, его доходах и расходах, семейном положении.

- Плательщику предлагается выбрать способ перекредитования.

- Анкета направляется в отдел по работе с задолженностями.

- Клиент общается с представителями отдела – совместно составляется план дальнейших действий.

- Должник собирает необходимый пакет документов, куда включены данные по кредиту, медицинские справки и прочие бумаги.

- В течение регламентированного периода банк принимает решение относительно пересмотра договора.

- В случае положительного вердикта подписывается новый кредитный документ.

В других банках могут попросить написать заявление о реструктуризации кредита. Фактически это аналог анкеты, но в более свободной форме – без строгих граф и разделов. В заявлении также нужно указать причины неплатежеспособности, которые затем подтверждаются документально.

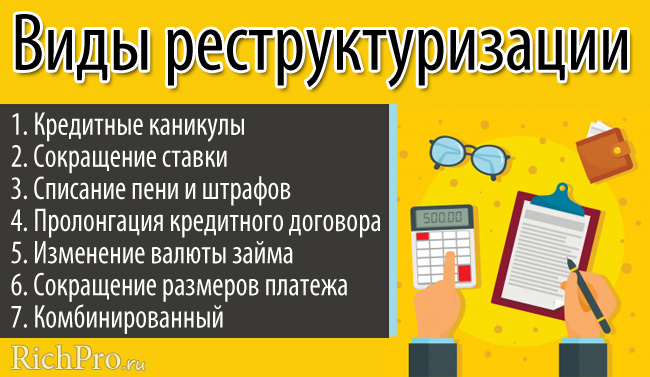

Существует несколько видов реструктуризации. Иногда выбор способа перекредитования предоставляется клиенту, но чаще определяется совместно кредитором и должником.

Рассмотрим наиболее популярные типы реструктуризации, используемые в большинстве российских банков

Термин «пролонгация» означает «продление». Стало быть, в результате такой процедуры срок договора увеличивается, а регулярный ежемесячный платеж уменьшается.

Пролонгация – способ отсрочить окончание кредитного договора. При этом сами выплаты никуда не деваются, а растягиваются во времени. Представьте себе бутерброд, на который масло намазывается тончайшим слоем – само количество масла при этом не уменьшается.

Здесь всё просто – должник перестаёт оплачивать тело кредита или проценты по нему на регламентированный банком срок. Такие льготы предоставляются по рождению ребенка, по учебе, иногда на время службы в армии. Сроки каникул варьируются от 3 месяцев до 2 лет.

Наиболее выгодный для заемщика вариант, когда ему позволяют вообще не платить ни копейки в течение 3-6 месяцев. За это время должник приводит в порядок свои финансовые дела – устраивается на работу или находит дополнительный источник дохода.

Однако такие каникулы предоставляются банками редко, поскольку по определению убыточны для финансовой организации. Чаще всего какие-то выплаты делать всё равно приходится, но так или иначе, клиент получает передышку и хотя бы временно избавляется от психологического гнёта.

В период текущего экономического кризиса многим заёмщикам стало сложно (или даже невозможно) погашать кредиты, взятые в иностранной валюте.

Перевод долга в рублёвый эквивалент выгоден для клиента, но не для банка. По этой причине финансовые компании редко используют такую разновидность перекредитования.

Ставка по займу снижается при условии безупречной кредитной истории должника. При этом общая сумма переплаты остаётся прежней либо даже увеличивается. Уменьшается ежемесячная нагрузка на кошелёк заемщика, что позволяет несколько улучшить условия жизни.

По сути, этот вид перекредитования аналогичен пролонгации кредита. Разница только в терминах и оформлении документации.

При снижении ежемесячной суммы автоматически увеличивается срок выплаты кредита. Общий размер переплаты также увеличивается, поскольку выплату процентов, независимо от длительности кредита, никто не отменяет.

Некоторые банки дают должнику отсрочку на уплату штрафов и пени или вовсе списывают эти суммы.

Однако сразу скажу, что подобная мера применяется лишь в крайних случаях – например, при судебном признании банкротства или документально подтвержденных тяжёлых жизненных обстоятельствах.

Смешение нескольких видов реструктуризации – допустим, пролонгация комбинируется со списанием штрафов или изменением валюты кредита. Практикуется, опять же, в особых случаях и далеко не во всех финансовых компаниях.

Читайте подробную статью «Рефинансирование кредита».

Многие пытаются понять: так ли выгодна реструктуризация должникам или она приносит пользу только кредитору (банку). На самом деле чаще всего такая процедура даёт определённые преимущества как первым, так и вторым:

- Заёмщикам после оформления реструктуризации предоставляется пауза, которая позволяет исправить финансовую ситуацию;

- В то же время кредитор получает выплаты по просроченной задолженности, которая ему невыгодна.

Банковская организация заинтересована в минимизации↓ количества неоплачиваемых кредитов. В том числе это связано с тем, что надзорный орган по финансовым рынкам (Банк России) требует создавать резерв под обесцененные займы, а также те, выплаты по которым не поступают.

Если рассматривать процедуру с точки зрения должника, он может получить серьёзные выгоды. Однако на практике реструктуризация применяется достаточно редко.

На самом деле, если заёмщик понимает, что оплата кредита на прежних условиях становится для него затруднительной, нет смысла ждать усугубления ситуации. Лучше связаться с кредитором, объяснить ситуацию и запросить реструктуризацию.

Банки при понимании, что ситуация действительно сложная нередко идут навстречу своим клиентам. Они могут изменить график внесения платежей или сократить их размер. Кстати, в некоторых случаях кредитные организации сами предлагают своим клиентам рассматриваемую процедуру. Это связано с желанием провести оптимизацию денежных фондов.

Чтобы приступить к реструктуризации, банк требует выполнения следующих условий:

- серьёзные финансовые трудности у заёмщика, которые могут стать причиной для проведения процедуры;

- должник в прошлом никогда не допускал образования просроченной задолженности;

- ранее клиент не пользовался реструктуризацией;

- возраст заёмщика не превышает 70 лет.

? Обратите внимание: оформить реструктуризацию в кредитной организации гораздо проще по обеспеченным займам, например, при наличии залога.

С учётом отношения к процедуре реструктуризации банки можно условно разделить на:

- Лояльные банки нередко идут на списание с клиентов штрафных санкций и пени, после чего оформляют новый кредитный договор на более выгодных условиях. Несмотря на то, что вносить платежи по займу всё равно придётся, такой вариант является самым выгодным для заёмщика. Однако есть смысл попросить у банка подтверждение, что предыдущий кредитный договор на самом деле расторгнут. Этот факт должен быть оформлен документально. На расторжение предыдущего договора составляется особое соглашение, которое подписывается, как банком, так и заёмщиком, либо клиенту просто выдаётся справка.

- Жёсткие банки настроены по отношению к клиенту более категорично. Такие кредиторы начинают угрожать должнику взысканием долга через судебные органы и коллекторские агентства, наступлением других серьезных последствий. Только если клиент не возобновит выплаты, ему предлагают оформить новый договор. При этом сумма займа возрастает на величину начисленных пеней, штрафов и процентов. Конечно, такие условия не выгодны заёмщикам. Однако они могут быть использованы в ситуациях, когда другого выхода просто нет.

Понятие реструктуризации

Прежде чем приступить к изучению теоретических основ реструктуризации, следует понять, что подразумевается под этой финансовой процедурой.

Суть данной процедуры заключается в предоставлении заёмщику определённых льгот. Цель заключается в попытке изменить сложную ситуацию и восстановить возможность выплат.

Если у заёмщика возникают трудности, которые приводят к невозможности далее вносить регулярные платежи по займу, он не должен паниковать. Не стоит игнорировать сложности и думать, что ситуация наладится сама собой. К сожалению, без активных действий подобные проблемы не разрешаются. Если заёмщик избегает общения с кредитором при невозможности вносить платежи, он ведет себя абсолютно неправильно.

Самым верным решением при подобных трудностях будет связаться с банком. Важно максимально честно описать сложившуюся ситуацию. Очень часто кредитор при таком поведении заемщика идёт ему навстречу. В результате можно получить предложение провести процедуру реструктуризации.

Чаще всего реструктуризация кредита инициируется по следующим причинам:

- болезни или травмы, а также несчастные случаи, которые привели к потере трудоспособности;

- рождение детей, отпуск по уходу за ними или развод, которые повлекли рост уровня расходов заёмщика;

- утрата основного источника дохода, в том числе потеря работы, выход на пенсию, прекращение ведения бизнеса, задержки заработной платы работодателем;

- изменение кредитором условий выплаты займа;

- если оформление договора осуществляется в иностранной валюте – сильное изменение курса.

Решение о реструктуризации долга по кредиту всегда принимается в индивидуальном порядке. Но чтобы банк пошёл навстречу заёмщику, причины в обязательном порядке должны быть очень серьёзными. ☝ Более того, могут понадобиться документы, которые подтверждают трудности, а также текущее финансовое положение заёмщика. Но в некоторых случаях реструктуризация осуществляется банками с целью получения дохода.

Нередко реструктуризация проводится после суда по поводу банкротства физлица. В любом случае эта процедура оказывает влияние на кредитную историю заёмщика. Однако не стоит относиться к ней исключительно как к негативному процессу. Нередко она выступает единственной возможностью выбраться из долговой ямы. Реструктуризация может помочь восстановить платёжеспособность.

Под реструктуризацией понимается изменение условий кредитного договора. Не обязательно это должно быть уменьшение финансовой нагрузки на должника, вполне может быть любое другое уточнение требований. Важно лишь то, что условия соглашения меняются так, чтобы положение заёмщика менялось.

Не стоит путать реструктуризацию с перекредитованием. У этих процедур имеются существенные отличия:

- реструктуризация подразумевает изменение условий договора, тогда как перекредитование – это оформление нового займа с целью погашения старого. Изменение условий любой сделки оформляется при помощи дополнительного соглашения, тогда как при перекредитовании заключается новый договор и закрываются старые;

- реструктуризация подразумевает обращение в тот же банк, тогда как при перекредитовании можно обратиться как в этот же, так и в другой. На практике чаще всего граждане обращаются в иную финансовую организацию, которая предлагает более выгодные условия;

- реструктуризация не всегда подразумевает конечную выгоду для клиента, например, общая сумма долга может увеличиться за счёт увеличения срока. Однако смысл в её оформлении есть, так как она позволяет уменьшить ежемесячный платёж или, например, даёт отсрочку;

- при перекредитовании можно объединить несколько долгов в один. Реструктуризация касается только одного договора.

Получить новый кредит для погашения старых достаточно трудно. Если кредитная история будет испорчена, выдача займа затрудняется. А вот добиться реструктуризации можно, хотя и не всегда банки идут на данное условие. Договор заключается только добровольно.

Многие финансовые организации, которые адекватно оценивают возможности своих заёмщиков, идут клиентам навстречу и сами предлагают заключение подобных сделок, особенно, если у должников имеются проблемы с обслуживанием собственного долга.

2. Кому выгодна реструктуризация долга по кредиту – банку или заёмщику? ?

Основные виды реструктуризации долга по кредиту

Кому выгодна реструктуризация – банкам или заемщикам? В большинстве ситуаций – и тем, и другим. Плательщик получает своеобразную передышку и возможность поправить свои финансовые дела, а кредитная организация имеет меньше просроченных займов.

Банк кровно заинтересован в том, чтобы фактических неплательщиков в его реестре было как можно меньше. Этот интерес отчасти объясняется тем, что согласно требованиям Банка России – надзорного органа по отношению ко всем прочим финансовым организациям, последние обязаны иметь обязательный резерв под просроченные и обесцененные ссуды.

Что касается заемщиков, то им я могу дать очевидный (но почему-то редко применяемый на практике совет): если однажды вы поняли, что финансовое бремя стало непосильным, не нужно дожидаться неприятностей.

Лучше заранее выйти на контакт с представителями банка и инициировать процедуру изменения графика выплат или уменьшение размеров платежей. Кредитные компании относятся лояльно к инициативным клиентам и часто идут им навстречу.

Иногда банки сами предлагают провести реструктуризацию кредита с целью оптимизировать свои денежные фонды.

Для проведения процедуры финансовым компаниям нужны следующие условия:

- наличие веских причин для рефинансирования у клиента;

- отсутствие в кредитной истории плательщика более ранних процедур реструктуризации;

- отсутствие у должника просрочек по выплатам в прошлом;

- возраст не больше 70.

Банки охотнее идут на реструктуризацию долгов, обеспеченных залогами – недвижимостью, авто.

По своему отношению к пересмотру условий кредитных договоров банки можно условно разделить на «добрые» и «злые».

«Добрые» кредитные компании часто прощают заемщикам пени и штрафы за просрочки и заключают новый договор на выгодных для клиента условиях. Выгода, конечно, относительна, поскольку регулярно платить всё равно придётся.

Однако в целом это идеальный вариант для должника. Главное – убедиться, что предыдущий договор действительно аннулирован и больше не действует.

Прекращение «проблемного» кредитного договора оформляется документально: составляется специальное соглашение, которое заверяется обеими сторонами, либо должнику выдаётся соответствующая справка.

«Злой» банк выбирает более жесткую линию поведения. Задолжавшему плательщику угрожают судом, коллекторами и прочими репрессивными мерами и только потом предлагают заключить новый договор, в котором сумма долга увеличивается пропорционально накопившимся штрафам и процентам.

Подобный вариант нельзя назвать приемлемым, однако иногда у должника нет иного выхода, кроме как принять новые условия договора. Оспорить решение банка можно разве что через суд, инициировав дело о банкротстве.

На нашем сайте есть информативная и полезная статья о процедуре банкротства.

Варианты реструктуризации

Допускается несколько вариантов изменения условий договора. Самыми популярными считаются:

- Продление срока действия, что именуется как пролонгация. Если увеличить количество ежемесячных платежей, то каждый из них будет в меньшем размере. При уменьшении доходов такой вариант действительно может помочь.

- Отсрочка, что часто именуется как «кредитные каникулы». Банк даёт возможность не платить по долгу (полностью или только в части процентов) в течение определённого периода времени, не начисляя при этом штрафные санкции. Конечно, эти средства придётся платить позже, но в ситуации, когда у лица вообще нет возможности обслуживать свой долг, такой подход может выручить.

- Изменение процентной ставки в сторону уменьшения. Один из самых выгодных вариантов, но финансовые организации идут на такой шаг далеко не всегда. Ситуация возможна, например, если в банке появилась новая кредитная программа.

- Изменение валюты, в которой рассчитывается долг. Сумма будет пересчитана на момент заключения дополнительного соглашения. Это может быть выгодно, если впоследствии возможно увеличение курса определённой валюты.

- Уменьшение размера неустойки. Возможно даже полное её списание, при условии, что должник погасит остальной долг полностью или в части.

В некоторых случаях государство отдельно помогает гражданам, которые попадают в тяжёлые жизненные ситуации. Чаще всего речь идёт об ипотечном кредитовании, когда ставится вопрос о лишении граждан жилья. Так, ранее действовала программа, по которой Агентство по ипотечному жилищному кредитованию доплачивало банку сумму так, чтобы ставка по кредиту гражданина была не более 12 процентов. Прочие условия могут отличаться, в зависимости от периода и действующей государственной программы.

Как оформить реструктуризацию

Для оформления реструктуризации необходимо выполнить следующие действия:

- Оценить, имеются ли причины для изменения условий договора и подготовить документы, подтверждающие данный факт.

- Обратиться в банк и объяснить представителю ситуацию, предоставить документы и заполнить бланк заявления, которое он предложит. Заявление может быть оформлено и в свободной форме.

- Дождаться предварительного решения на предоставление реструктуризации.

- Подписать дополнительное соглашение.

4. Какие особенности имеет реструктуризация ипотеки 2018 с помощью государства?

Ипотечные кредиты особенно тяжелы для заемщиков, у которых внезапно меняется финансовое положение. Это понятно – ипотека берётся на крупную сумму и длительный период времени. Кроме того, по условиям договора банк может отсудить купленную в кредит квартиру в свою пользу.

В условиях экономического кризиса многие ипотечные должники сталкиваются с непреодолимыми трудностями. Доходы снижаются, а выплаты остаются прежними: огромное количество заемщиков сегодня не в состоянии продолжать платить по счетам.

Воспользовавшись упомянутой программой, заемщики могут не только изменить в свою пользу пункты кредитного договора, но и уменьшить общую сумму долга на 600 тыс. руб. Доступно также снижение ежемесячных выплат до 12% годовых и отсрочка (кредитные каникулы) на 1,5 года.

Для инициирования программы госпомощи ипотечным должникам недвижимость должна соответствовать определенным требованиям.

На сегодня они таковы:

- жильё должно быть единственным местом проживания заемщика и его семьи;

- квартиры (дома, коттеджи) не должны быть дорогостоящими (элитного класса) – цена на жилплощадь не должна превышать среднестатистическую стоимость более, чем на 60%;

- размеры квартиры не должны превышать 45 м2 для 1-комнатной квартиры, 65 м2 для 2-комнатной и 85 м2 для 3-комнатной;

- со дня оформления договора должно пройти больше года.

Сказанное не относится к многодетным семьям – для них государство предоставляет льготные условия по метражу и типу жилья.

Есть и персональные требования к должникам.

Программой имеют право воспользоваться следующие категории граждан:

- инвалиды;

- ветераны войн;

- родители несовершеннолетних детей (попечители и опекуны);

- лояльные плательщики, которые ранее не имели проблем с ипотечными выплатами, но приобрели их в результате изменившихся экономических обстоятельств.

В последнем случае требуется предоставить документальные свидетельства того факта, что финансовая ситуация ухудшилась по не зависящим от должников причинам. Например, их уволили по сокращению или предприятие, на котором они трудились, стало банкротом.

Рядовому кредитополучателю сложно разобраться во всех нюансах реструктуризации. Нередко выгодные условия банков только кажутся таковыми – на деле должники, взяв новый кредит, попадают в не менее кабальные условия.

Некоторые банки могут вовсе отказать в реструктуризации, сославшись на плохую кредитную историю должника или прочие субъективные факторы.

Наилучший вариант в таких обстоятельствах – обратиться в профессиональные юридические компании, занимающиеся помощью гражданам в предоставлении кредитов на выгодных условиях.

— учреждение, все сотрудники которого имеют опыт работы в службах безопасности банков — Команда профессионалов на брокерском рынке банковских услуг;

— эффективное и оперативное решение любых кредитных вопросов. Многолетний опыт компании позволяет подготовить клиента к специфичным запросам кредитных организаций;

— компания, занимающаяся вопросами кредитования с 2010 года. Оказывает содействие физическим и юридическим лицам в получении любых видов кредитов, имея хорошо налаженные контакты с банками.

Услуги перечисленных и других кредитных брокеров, разумеется, платные, но по итогу такие компании помогут сэкономить должникам гораздо больше. Помните, что снижение процентных ставок даже на десятые доли процента – это сбережение десятков тысяч рублей из вашего кармана.

Рекомендую к просмотру полезное видео по тематике статьи.

Что ещё можно сделать для улучшения положения заёмщика

Должник пытается получить реструктуризацию не просто так, а в связи с ухудшением своего финансового положения. Чаще всего он не может платить, так как попадает в сложную жизненную ситуацию. Но сам факт обращения в банк за такой услугой говорит о его желании погасить задолженность, что уже является плюсом.

Но не всегда банки идут навстречу клиентам. Если последует отказ, можно попытаться воспользоваться одним из следующих методов:

- перекредитование, что означает получение нового займа с целью погашения старых. Оформить его можно и в другом банке, который предложит самые выгодные условия;

- расторжение договора. Возможно лишь при нарушении условий банком или при иных ситуациях, оговоренных в тексте сделки;

- предоставление дополнительного обеспечения. Возможно, банк пойдёт на изменение условий, если дать ему дополнительный стимул, например, предоставить залог или поручителя.

Реструктуризация часто представляется самым выгодным вариантом решения проблемы, но она не всегда является таковым. Существуют и другие способы. Каждую ситуацию нужно анализировать индивидуально, в зависимости от условий договора и обстоятельств.

Подведём итоги

Реструктуризация подразумевает заключение дополнительного договора, которым условия первоначальной сделки изменяются. Речь может идти об увеличении сроков, изменении процентной ставки, предоставлении отсрочки и рассрочки и так далее. Заключается такое соглашение только в добровольной форме, принуждение к заключению не допускается. На практике крупные банки часто идут навстречу своим клиентам, чтобы обеспечить себе возврат финансов.

Прочтите: Как рефинансировать кредит с плохой кредитной историей

2. Кому выгодна реструктуризация долга по кредиту – банку или заёмщику? ?

Реструктуризация (рефинансирование) кредита зачастую используется плательщиками как способ погасить действующий займ через оформление нового.

Заемщик, взявший ссуду на невыгодных условиях, может обратиться в тот же или в другой банк с предложением взять ещё один кредит и разделаться с уже действующим долгом.

При выборе банка для реструктуризации эксперты советуют обращать внимание на следующие пункты:

- политика финансового учреждения в отношении перекредитования;

- размер комиссии за новый кредит;

- условия оформления повторного займа;

- репутация финансового учреждения.

Некоторые банки особенно активно занимаются вопросами рефинансирования. Рассмотрим некоторые из них.

1) Интерпромбанк

Интерпромбанк основан в 1995 году. Это универсальная финансовая организация, оказывающая полный спектр банковских услуг физическим и юридическим лицам. Банк занимается также валютными операциями, работает на фондовых рынках, предлагает клиентам профессиональный юридический и финансовый консалтинг.

По услуге рефинансирования кредитов клиентам доступны следующие опции:

- любое количество кредитов для реструктуризации;

- рефинансирование долга до 1 млн руб.;

- уменьшенный единый платеж.

Как выполнить рефинансирование в Интерпромбанке? Отправляете заявку, предоставляете документы и получаете новый оптимизированный кредит. Интерпромбанк объединяет кредиты любых банков с уменьшением ежемесячных выплат и процентной ставки.

2) Совкомбанк

Совкомбанк — кредитный доктор для тех, кому везде отказывают в кредитах и рефинансировании. Самый простой и надёжный способ улучшить свою кредитную историю. Банк предоставляет индивидуальную программу рефинансирования для каждого клиента.

Алгоритм взаимодействия прост — вы заполняете заявку на сайте, в ближайшем отделении Совкомбанка предъявляете паспорт, оформляете продукт «Улучшение кредитной истории». Есть и другие программы рефинансирования.

Что получает клиент? Уменьшение ежемесячного платежа, изменение сроков кредитования в нужную для пользователя сторону, возвращение имущества, взятого под залог и предоставление кредитных каникул.

3) ВТБ Банк Москвы

ВТБ Банк Москвы — потребительские кредиты, кредитные карты, реструктуризация кредитов других банков. Просто переведите свой кредит в ВТБ, и ваша долговая нагрузка станет на порядок меньше. Специальные условия предоставляются госслужащим.

Среди других преимуществ:

- длительные кредитные каникулы;

- самостоятельный выбор удобной даты для платежа;

- добровольное страхование.

Заполнение заявки не занимает больше нескольких минут. Решение банк принимает за 15 минут. Вам остаётся только прийти в отделение с документами и оформить реструктуризацию.

Реструктуризация займов нередко применяется должниками, чтобы погасить имеющийся кредит посредством оформления нового. Если займ был получен на невыгодных условиях, есть смысл обратиться в эту же кредитную организацию, чтобы взять новый кредит для погашения имеющейся задолженности.

Выбирая банк, где будет проводиться реструктуризация, заёмщик должен учитывать целый ряд критериев:

- репутация кредитной организации;

- величина комиссии, взимаемой при оформлении нового договора;

- политика банка в отношении реструктуризации;

- условия предоставления нового кредита.

Самостоятельно сделать правильный выбор из огромного перечня банков, действующих на территории России, бывает непросто. Поэтому есть смысл обратиться к рейтингам, которые оформляют эксперты. Ниже представлены 3 популярные кредитные организации, которые активно продвигают услугу реструктуризации.

1) ВТБ Банк Москвы

ВТБ Банк Москвы предоставляет услугу по реструктуризации займов, в том числе оформленных в других кредитных организациях. Достаточно подать заявку, чтобы долговая нагрузка на семейный бюджет существенно снизилась.

Банк предлагает провести реструктуризацию государственным служащим на специальных условиях.

Можно выделить целый ряд преимуществ банка по сравнению с другими подобными организациями:

- заёмщик может сам выбрать наиболее удобную для него дату внесения ежемесячных платежей;

- страхование оформляется в добровольном порядке;

- должник может рассчитывать на длительные кредитные каникулы.

Для оформления заявки на реструктуризацию не требуется много времени. После подачи заявки и предоставления необходимых документов банк принимает решение в течение ¼ часа.

2) Совкомбанк

Совкомбанк является уникальной кредитной организацией, которая помогает гражданам, получающим во всех банках отказ. Обращение в эту компанию является самым лёгким, но при этом достаточно надёжным способом сделать лучше свою кредитную историю. Здесь каждому клиенту предоставляется индивидуальная программа реструктуризации.

Должнику достаточно заполнить заявку через интернет на ресурсе кредитной организации. После одобрения останется посетить офис кредитной организации. Здесь при предъявлении документа, удостоверяющего личность, можно оформить реструктуризацию.

Среди преимуществ Совкомбанка можно выделить:

- возможность сокращения↓ платежа, увеличения↑ сроков займа;

- сохранение предмета залога;

- оформление кредитных каникул.

3) Интерпромбанк

Интерпромбанк работает на рынке с 1995 года. Сегодня здесь клиентам предлагают полный спектр финансовых услуг.

При оформлении реструктуризации в рассматриваемом банке можно рассчитывать на целый ряд преимуществ:

- возможность объединить любое количество займов, оформленных в любых банках;

- общая сумма реструктуризируемых кредитов может достигать 1 миллиона рублей;

- возможность сократить↓ финансовую нагрузку на семейный бюджет.

Для оформления процедуры достаточно направить заявку в режиме онлайн, после чего предоставить необходимые документы и подписать договор реструктуризации.

Чтобы сравнить рассмотренные банки было легче, основные особенности реструктуризации в них сведены в таблице ниже.

Таблица: «ТОП-3 популярных банка для оформления реструктуризации условия предоставления услуги»

| Кредитная организация | Возможная сумма для реструктуризации | Срок договора | Ставка | Другие особенности |

| ВТБ Банк Москвы | До 3 миллионов рублей | От полугода до 5 лет | До 15% ежегодно | В период отпуска можно платежи не вносить |

| Совкомбанк | Максимум 3 миллиона рублей | До 3 лет | 12—14% годовых | Наиболее лоялен к пенсионерам и людям в возрасте |

| Интерпромбанк | До 1 миллиона рублей | От полугода до 5 лет | 14% в год | Заёмщик имеет право на отмену комиссионных и страховых платежей |

Прежде чем начать оформление реструктуризации кредита, заёмщик должен понимать, зачем он это делает. Важно осознавать: на самом ли деле процедура приведёт к улучшению финансовой ситуации.

Если должник не понимает финансовых и юридических особенностей реструктуризации, он может оказаться в ситуации, когда обслуживать долг дальше станет невозможным. В конечном итоге ситуация может дойти до судебного процесса. Результатом станет весьма неприятное сотрудничество с судебными приставами, которым будет передано право востребовать долг с заёмщика.

Чтобы избежать серьёзных неприятностей, придётся крайне внимательно подходить к процедуре. При этом следует тщательно проанализировать следующие пункты:

- существует ли возможность списать штрафы, если они будут включены в итоговую сумму задолженности, можно попросить уменьшить↓ сумму либо вместо ежемесячной неустойки использовать разовую;

- огромное значение имеет то, какой тип реструктуризации будет использован;

- прежде чем подписать договор, следует рассчитать итоговую сумму переплаты.

Если до окончания проблемного займа остаётся не более полугода, эксперты рекомендуют не прибегать к реструктуризации, а искать другие варианты для погашения задолженности.

? На самом деле человеку без специального финансового образования бывает непросто разобраться во всех особенностях проведения реструктуризации. Зачастую условия, которые кредитная организация преподносит как максимально выгодные, на практике оказываются непосильными.

Нередко банки совсем отказывают в оформлении реструктуризации. При этом они ссылаются на испорченную кредитную историю и другие обстоятельства. В этом случае есть смысл обратиться в специализированные организации, которые помогают получить займ на максимально выгодных условиях.