Содержание

Что может входить в состав выручки?

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний.

Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли в упрощенном варианте можно представить в следующем виде:

- ЧП = В – СС – УР – КР ПД – ПР – НП.

В строках ОФР это выглядит следующим образом:

- Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 стр. 2310 стр. 2320 – стр. 2330 стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период. В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР).

Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР). После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР).

Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

- Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчетакоторой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Важно! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». С июля 2015 года эти условия изменились в связи с принятием ФЗ от 29.06.2015 № 156-ФЗ и постановления Правительства РФ от 13.07.2015 № 702.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

Простой способ по формуле высчитать чистую и валовую прибыль. Как учесть все все затраты предприятия?Навигация по статье

- Чистая прибыль: определение

- Виды прибыли

- Формула расчета чистой прибыли

- Методы анализа чистой прибыли предприятия

- Факторный анализ чистой прибыли

- Статистический метод анализа чистой прибыли

- Распределение чистой прибыли

- Выводы

Значимым показателем хозяйственной деятельности предприятия является прибыль. Именно от нее зависит будущее развитие любого бизнеса, его конкурентоспособность, инвестиционная привлекательность, платежеспособность и финансовая надежность.

Понятия «выручка» и «прибыль» часто путают, и это грубейшая ошибка. Отличие от прибыли довольно прозрачно. Первый показатель характеризует объем денежных операций, отображает, сколько денег компания получает от всех видов деятельности. Второй — показывает сумму заработанных средств, которые организация вправе оставить себе и распределить между собственниками.

Прибыль — это выручка, из которой вычли налоги, акцизы, себестоимость, зарплату, все побочные расходы. Это значение всегда меньше. Если предприятие работает с небольшой торговой наценкой, значение прибыли будет весьма скромным.

В состав рассматриваемого показателя входят:

- закупочная стоимость, по которой приобретена продукция;

- добавленная стоимость, которая появилась при реализации товара.

То есть, выручка учитывает полную цену проданной продукции.

Источниками выручки является:

- Основная деятельность предприятия (к примеру, продажа товаров и предоставление услуг).

- Инвестиции (работа с ценными бумагами, продажа акций).

- Иная финансовая деятельность (к примеру, получение средств от компании, в которую ранее были направлены инвестиции предприятия).

Перечень источников зависит от конкретной компании и ее рода деятельности.

Чистая прибыль и ее расчет (видео)

На практике вычислить фактическую прибыль больших компаний бывает достаточно сложно. Бухгалтеру необходимо уметь должным образом определять и классифицировать выручку и все издержки. Но расчет и последующий анализ прибыли дает возможность разрабатывать меры по ее увеличению, находить способы снижения себестоимости продукции, расширение рынка сбыта.

Показатель чистой прибыли определяют по следующим причинам:

- Прибыль любого бизнеса распределяется между всеми его участниками, но чтобы поделить ее, надо сначала произвести расчеты. Без этого показателя распределение дивидендов осуществить невозможно.

- Определить чистую прибыль компании требуется для подсчета суммы налогов, которые надо будет уплатить за отчетный период.

- Если бизнес несет убытки, то важно знать сумму для их компенсации.

- Расчет прибыли дает возможность оценить результаты хозяйственной деятельности с целью ее дальнейшей рационализации, то есть снижения производственных затрат.

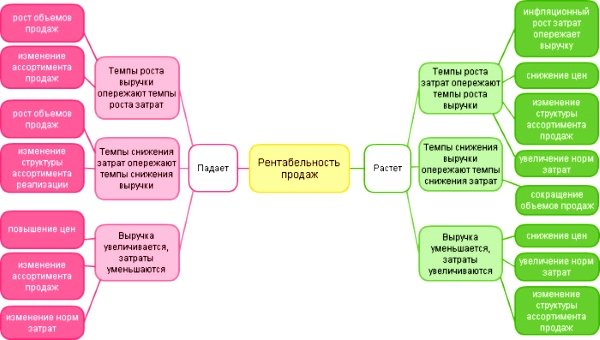

- Рассчитанная прибыль служит показателем рентабельности продаж, которая еще имеет определение индикатора ценовой политики предприятия, поскольку показывает эффективность его работы.

Порядок расчета чистой прибыли следующий:

- На основе бухгалтерской отчетности необходимо посчитать прибыль от продаж (выручку) субъекта предпринимательства за прошедший период.

- Из полученной суммы вычитаются переменные расходы, и выводится результат, отражающий маржинальную прибыль.

- Затем вычитается сумма постоянных расходов и определяется операционная прибыль.

- Вычитаются прочие расходы. В итоге, определяют прибыль до выплаты налогов.

- Вычитаются обязательные налоговые платежи, и только потом получается чистая прибыль.

Чистый доход является показателем прибыльности, а в соотношении с выручкой, показатель характеризует рентабельность предприятия, для определения которой применяется формула расчета прибыли в процентах. С помощью несложных математических действий можно высчитывать долю чистого дохода в выручке предприятия.

ЧП = ОП – ОР

- ЧП – чистая прибыль;

- ОП – общая прибыль;

- ОР – общие расходы.

Можно сказать, что чистая прибыль равна разнице между доходами и расходами от какой-либо хозяйственной деятельности.

ЧП = В – Себ. ПрД — ПрР – НН

- ЧП – чистая прибыль;

- В – выручка;

- Себ. – себестоимость реализованной продукции;

- ПрД – сумма прочих доходов;

- ПрР – расходы за расчетный период;

- НН – сумма налоговых начислений.

Все статьи доходов и расходов, используемые в формуле, входят и в финансовый отчет деятельности предприятия (форма №2). Его можно рассматривать как наглядный пример расчета чистого дохода. Формула для его расчета по строкам формы выглядит так:

- Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 стр. 2340 – стр. 2350 – стр. 2410.

Чистая прибыль присутствует и в балансе, но здесь оно не столь явно выражена, как в форме №2. В этом документе чистая прибыль определяется как разность значений нераспределенной прибыли (строка 1370) за соседние даты отчетности. Но следует отметить, что этот способ используют не всегда, а лишь тогда, когда на протяжении всего расчетного периода не производилось распределение прибыли между владельцами бизнеса или какое-то другое ее использование. Современные технологии позволяют посчитать чистую прибыль онлайн.

| Период | Объем в тыс. руб. | Темп роста в % | |

| базисный | цепной | ||

| 1 кв. | 300 | 100 | – |

| 2 кв. | 310 | 103,3 (310 / 300) | 103,3 (310 / 300) |

| 3 кв. | 280 | 93,3 (280 / 300) | 90,3 (280 / 310) |

| 4 кв. | 360 | 120 (360 / 300) | 128,6 (360 / 280) |

В этом примере цепные темпы роста отражают насыщенность изменения уровней из квартала в квартал. Что касается базисных, они отражают ее в целом за весь период (показатель 1 квартала – база сравнения).

Топ-5 статей, которые будут полезны каждому руководителю:

- 32 способа привлечения клиентов: проверенные и нестандартные

- Оптимизация бизнес-процессов на раз-два-три: ликбез для руководителей

- Как продавать через Интернет: шпаргалка для новичков

- Методы снижения затрат в компании и на предприятии без малых жертв

- Лучшие бизнес-идеи на 2019 год: оффлайн и онлайн

При сравнении показателей в данном примере можно сказать, что множество значений, рассчитанных к началу периода, меньше колеблются, по сравнению с цепными показателями, расчет которых привязан не к началу года, а к каждому предыдущему кварталу.

∆ ТР = (Птек − Пбаз) / Пбаз × 100 %.

∆ ТР = (Птек − Ппр. п) / Ппр. п × 100 %.

∆ ТР = ТР × 100 %.

Расчетные показатели темпа роста здесь снижаются на 100 %, то есть на исходное значение. Значение показателя динамики прироста может быть отрицательным, в отличие от значений темпа роста, поскольку темп роста (или понижения) отражает темп изменения показателя, а динамика прироста – их характер.

| Период | Темпы прироста | |

| базисные | цепные | |

| 1 кв. | – | – |

| 2 кв. | 3,3 % (103,3 − 100) или ((310 − 300) / 300 × 100) | 3,3 % (103,3 − 100) или ((310 − 300) / 300 × 100) |

| 3 кв. | −6,7 % (93,3 − 100) или ((280 − 300) / 300 × 100) | −9,7 % (90,3 − 100) или ((280 − 310) / 310 × 100) |

| 4 кв. | 20 % (120 − 100) или (( 360 − 300) / 300 × 100) | 28,6 % (128,6 − 100) или ((360 − 280) / 280 × 100) |

При рассмотрении итогов расчетов эксперт может сделать определенные выводы:

- Объемы нарастали во втором и четвертом кварталах. При этом во втором квартале они были самыми низкими. В третьем производственный объем сократился на 6,7 % по сравнению с показателями на начало года.

- Цепные темпы прироста выявили более серьезные колебания: объемы в третьем квартале сократились по отношению к показателям второго на 9,7 %. Но производство продукции в четвертом квартале увеличилось почти на треть по сравнению с результатами третьего квартала. Такие видимые перемены в производственных объемах могут свидетельствовать о сезонности производимых товаров, перебоях в снабжении необходимым сырьем и других причинах, исследуемых аналитиком.

Средний темп роста представляет собой обобщающую характеристику уровня изменений. Вычисления средних темпов роста и прироста также делят на базисные и цепные. Чтобы рассчитать средний темп роста, показатели расчета по периодам суммируют и делят на количество периодов. По такой же схеме выявляют и средние темпы приростов.

Снова рассмотрим предыдущий пример: рассчитаем средние значения базисных темпов роста и прироста и аналогичных цепных показателей.

| Показатель | Значение в % | Расчет |

| Средний темп роста (базисный) | 105,5 | (103,3 93,3 120) / 3 |

| Средний темп прироста (базисный) | 5,5 | (3,3 − 6,7 20) / 3 |

| Средний темп роста (цепной) | 107,4 | (103,3 90,3 128,6) / 3 |

| Средний темп прироста (цепной) | 7,4 | (3,3 − 9,7 28,6) / 3 |

Полученные значения говорят о том, что в среднем с начала года производственные объемы повысились на 5,5 %, а в поквартальной привязке рост составил 7,4 %.

Об эффективности бизнеса можно точно судить, зная лишь величину чистой прибыли за отчетный период. Но важно еще и проанализировать этот показатель. Цель – определение факторов и причинно-следственных связей между показателями, влияющими на формирование чистого дохода.

На практике применяют следующие методы анализа:

- факторный;

- статистический.

Эти виды являются антагонистами. При использовании факторного анализа делается акцент на определении факторов, оказывающих наибольшее влияние на формирование чистой прибыли. В основу статистического метода входит изучение видоизменений чистого дохода по отчетным периодам.

Все основные статьи формирования чистого дохода присутствуют в формуле, используемой для его расчета. Следует отметить, что в чистую прибыль входит сумма выручки, прочих доходов, расходов и налогов. Чтобы оценить влияние всех факторов на прибыль, необходимо определить их абсолютные и относительные изменения за отчетный период. На основании результатов анализа делаются выводы о том:

- как изменились факторы за отчетный период;

- какой именно фактор оказал максимальное влияние на чистую прибыль.

При использовании метода все числовые данные рассматривают в различной последовательности, что обеспечивает максимальную эффективность прогнозирования. Могут применяться линейный, логарифмический, экспоненциальный и прочие методы работы с данными.

Чистую прибыль не только анализируют, но еще и сравнивают с такими показателями, как выручка и чистые активы. Первый показатель отражает производственный и реализационный результат, а второй – его финансовую устойчивость.

На основе сравнения делаются следующие выводы:

- чем больше в полученном результате доля выручки и меньше прочих доходов/расходов, тем продуктивнее построена коммерческая деятельность предприятия;

- если доля операционных доходов выше выручки и она продолжает увеличиваться, то можно считать, что имеются сбои в механизме управления предприятием, и оно существует лишь за счет случайных поступлений.

Из примера выше видно, что существует несколько формул расчета выручки от реализации продукции. Однако есть и несколько методов вычислений, из-за которых цифры по выручке за период могут отличаться.

- Кассовый метод расчета

Если мы бы посчитали, сколько денег лежит в сумке у предпринимателя Ивана после трудового дня, мы бы применили кассовый метод расчета. Его используют средний и малый бизнес в торговле.

При кассовом методе речь идет о деньгах, которые получает предприниматель от продажи: наличным и безналичным расчетом, электронными деньгами — без разницы. Также в эту сумму включается и аванс. Однако если продукция отпускается с отсрочкой, выручка не считается до прихода средств на счет продавца.

- Метод подсчета по отгрузке

Основное определение

- доход от реализации–налоговые платежи–общехозяйственные расходы–себестоимость продукции;

- прибыль до вычета налогов–налоговые платежи.

- итоговая прибыль–рассчитанная сумма налоговых выплат.

Описание основных параметров формулы расчета чистой прибыли:

- Выручка. Это общая сумма денежных средств, полученных компанией от продажи товаров или услуг в отчетном периоде. Основные источники формирования выручки:

- реализационная (от продажи товаров или услуг);

- инвестиционная (операции с ценными бумагами;

- финансовая (вклады, депозиты и пр.).

- Налоги. В законодательстве предусмотрено большое количество налоговых схем, которые применяются для разных типов деятельности и видов юридических лиц. Налоговый компонент – важный элемент бухгалтерского учета, который оказывает существенное влияние на расчеты чистой прибыли.

- Валовая прибыль. Это разница между реализационной выручкой и себестоимостью продукции ли услуг. Себестоимость содержит все денежные расходы на выпуск товара, хранение, логистику, продвижение и реализацию.

- Прибыль до налогообложения – это валовая прибыль, за вычетом непроизводственных затрат (административные, аппарат управления, пени, неустойки, штрафы и пр.).

- Операционная прибыль. В этом показателей учитываются доходы от продажи франшиз, прав интеллектуальной собственности, проценты по выданным кредитам и займам.

Факторы, влияющие на чистую прибыль предприятия:

- стоимость реализации и выпуска товара. Чем больше рентабельность (разница между себестоимостью и отпускной ценой), тем выше получаемая прибыль;

- объем продаж за отчетный период (товарооборот). Один из ключевых показателей деятельности любой коммерческой компании или предприятия. Характеризует объем реализации в деньгах за определенный отчетный период. Изучение товарооборота позволяет вносить своевременные корректировки в количество или структуру продаж, что оказывает положительное влияние на финансовые результаты;

- непредвиденные поступления и затраты. Это расходы, вызванные наступлением форс – мажорных обстоятельств (например – пожар, наводнение или авария используемого транспортного средства). Непредвиденные доходы – реализация неиспользуемых основных средств, активов, зданий и оборудования.

Ограничения на использования формулы расчет чистой прибыли предприятия:

- все расходы и доходы должны относится к одному отчетному периоду, в котором они фактически сформировались;

- деятельность компании должна рассматриваться, как непрерывная, то есть учитываются все отчетные периоды в течение календарного года.

Кроме чистой прибыли существуют и другие виды прибыли организаций с разными формулами расчета. Все виды прибыли необходимы для полноценной оценки деятельности предприятий.

Чаще всего темпы роста прибыли рассчитывают так:

- рост к предшествующему периоду (будь то год, квартал и т. д.);

- рост к аналогичному периоду прошедшего года (к примеру, второй квартал этого года ко второму кварталу предыдущего года и т. д.);

- скользящий рост (отношение усредненного темпа роста в течение трех последних периодов к среднему темпу роста за три периода, сдвинутых на шаг назад; допустим, средний темп роста за 2019, 2017 и 2019 гг. к среднему темпу роста за 2019, 2019 и 2019 гг.).

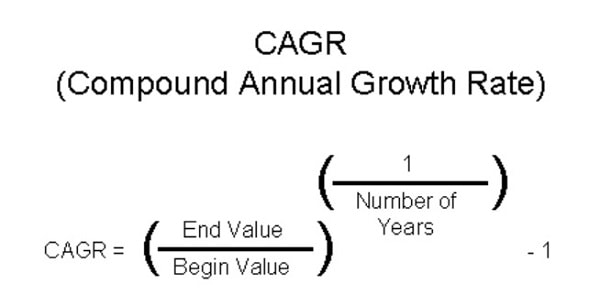

Изучая средние темпы роста прибыли, обратите внимание на то, как рассчитываются среднегодовые темпы роста по формуле CAGR (Compound Annual Growth Rate).

Использование CAGR:

- Вычисление и передача данных о среднем объеме поступлений инвестфондов.

- Показ и сравнение показателей инвестиционных консультантов.

- Сравнение исторических прибылей акций с облигациями или сберегательными счетами.

Для расчета CAGR вычисляют N-ный корень совокупного темпа роста, выраженного в процентах. N здесь – количество лет в изучаемом отрезке времени.

CAGR = ((Конечное значение/Начальное значение) (1/N)) – 1.

Этот способ вычисления хорош тем, что позволяет четче понять, какой наблюдается среднегодовой темп роста прибыли, чем при расчете данного показателя как среднеарифметического.

| Показатели | Первый

год |

Второй

год |

Третий

год |

Четвертый

год |

Пятый

год |

| Выручка, млн руб. | 100 | 106 | 99 | 109 | 107 |

| Темп роста выручки, % | 6 | −8 | 10 | −2 |

6 (−8) 10 − 1− (−2) = 6 %.

100 × 1,06 × 1,06 × 1,06 × 1,06 = 126 млн руб.,

что явно не отражает реальное положение дел (107 млн руб.).

100 × 1,017 × 1,017 × 1,017 × 1,017 = 107 млн руб.

Это важный факт, особенно если мы сравниваем темпы роста прибыли отдельных организаций, в том числе предприятия в составе единого холдинга.

У CAGR есть ограничения:

- CAGR допускает, что темпы роста инвестиций могут быть устойчивыми. В реальной жизни присутствует волатильность: с течением времени инвестиционные результаты могут претерпевать существенные изменения. Принимая инвестиционное решение, непременно стоит учитывать волатильность, или инвестиционный риск.

- CAGR – исторический показатель. На основе исторических результатов не всегда можно делать корректные выводы о предполагаемой прибыли в будущем.

- CAGR адаптируется к изучаемому периоду, и им легко управлять. Инвестиционный фонд может сообщить вам о достижении впечатляющего CAGR 45 % за последние 4 года. Но начальное значение может быть самым низким, которое когда-либо было у фонда.

Вывод. CAGR – хороший показатель, позволяющий оценивать и анализировать прошедшие периоды. Если говорить о перспективах развития рассматриваемых бизнесов, здесь не всегда стоит ориентироваться на CAGR (как на показатель ретроспективного роста). Темпы роста прибыли в дальнейшем могут существенно отличаться от текущих.

ЧП = ОП – ОР

∆ ТР = ТР × 100 %.

Формулами показателей темпов роста и прироста пользуются в разных сферах общественной жизни, в целом комплексе наук и методов исследования. Чаще всего их используют в экономической деятельности и статистике, чтобы выявлять тенденции и итоги реализованных мероприятий. Мы же в качестве примера приводим ситуации, где необходимы эти формулы, их определение и порядок расчета.

Чтобы вычислить темпы роста прибыли, сначала определяют ряд чисел, между которыми нужно найти процентное соотношение. Контрольный показатель, как правило, сравнивают или с предшествующим, или с базовым, который стоит в начале цифрового ряда. Результат выражают в процентах.

Темп роста = Текущий показатель/Базовый показатель × 100 %. Если итог получается больше 100 % – отмечается рост. Соответственно, меньше 100 – снижение.

35 000 / 30 000 × 100 = 116,66. В феврале относительно января размер прибыли равнялся 116 %.

Формула темпа прироста позволяет увидеть, на сколько в процентах возросло или снизилось значение показателя в течение определенного срока. Здесь мы видим более конкретное число, позволяющее судить об эффективности работы в динамике. То есть при вычислении отношения заработной платы (или иной характеристики) по формуле темпа прироста мы можем увидеть, на сколько процентов изменилась сумма.

Рассчитывают показатель двумя способами:

- Темп прироста = текущее значение / базовое значение × 100 % – 100 %:

- Темп прироста = (текущее значение − базовое значение) / базовое значение × 100 %:

35 000/30 000 × 100 % − 100 % = 16,66 %;

(35 000 − 30 000)/30 000 × 100 % = 16,66 %.

Оба метода идентичны друг другу. Отрицательный математический результат свидетельствует о том, что показатель за рассматриваемый период снизился. В нашем примере зарплата сотрудника в феврале повысилась с января на 16,66 %.

Чтобы не путаться в терминологии, нужно сказать, что темп роста прибыли отражает повышение самого показателя – то есть во сколько раз он изменился за определенный период.

Темп прироста демонстрирует, на сколько вырос показатель за определенное время (для сравнения).

1. Опасность медленных темпов роста

Опасность заключается не только в том, что капитализация предприятия может замедляться, а рыночная доля – сокращаться и т. д. Когда снижаются темпы роста и тем более падает производство, риск уйти в минус повышается. Одна из главных причин – вынужденное поддержание хотя бы минимального уровня постоянных затрат на фоне снижения производственных объемов.

Здесь уместно вспомнить о том, как в период кризиса в 2008–2009 гг. провела исследование. Результаты показали, что при снижении выручки в 2009 г. к 2008 г. в среднем по промышленной отрасли на 20 % удалось достичь снижения себестоимости лишь на 10 %. Основная причина такого разрыва заключалась в повышении издержек по процентам и большом объеме постоянных затрат.

Следующий пример показывает, как постоянные затраты влияют на убытки при снижении темпов развития.

где Р – стоимость единицы продукции;

V – минимальный объем производства в натуральном выражении, поддерживающий безубыточность;

А – переменные издержки на единицу товара;

С – постоянные издержки.

Это вызвано тем, что, как уже было сказано, при сокращении производственных объемов снижаются совокупные переменные расходы пропорционально падению объемов, в то время как размер постоянных издержек не меняется (до определенных показателей).

Рассчитывать точку безубыточности крайне важно. Так считает и, например, президент PSA Group Карлос Товарес. По его словам, PSA Group смогла понизить точку безубыточности на 1 млн авто в 2013 году. Она составляла 2,6 млн автомобилей. В 2019 г., чтобы достичь безубыточности, потребовалось продать всего 1,6 млн авто. Таких результатов удалось добиться за счет того, что компания повысила операционную эффективность.

- Вычислите прибыль от продаж (выручку), которую принес бизнес за прошедший период. Для этого включите в формулу данные бухгалтерской отчетности.

- Вычтите из получившегося показателя переменные расходы – таким образом вы узнаете уровень маржинальной прибыли компании.

- Далее, в соответствии с формулой, из результата предыдущего шага необходимо вычесть сумму постоянных расходов и определить операционную прибыль.

- Вычтите по формуле все остальные расходы, все это делается для расчета объема прибыли до момента выплаты налоговых сборов.

- Вычтите налоги, чтобы получить искомый показатель по нашей формуле.

Определение чистой прибыли предприятия

Прибыль – экономическая категория, выражающая конечный результат хозяйственной деятельности отдельной компании или отрасли в целом. Чистая прибыль – это разность между выручкой и общими расходами предприятия (используются показатели за определенный период). Во время ее определения учитываются все затраты компании за отчетный период. Иными словами, что такое чистая прибыль – это показатель, с помощью которого можно увидеть, сколько денег приносит бизнес.

По величине чистой прибыли можно судить о коммерческом успехе предпринимательской деятельности. Ее можно представить и в денежном выражении, и в процентах к другим величинам, например, сумме вложений, валовому доходу и пр. Предприниматель должен считать прибыль предприятия, если желает знать, стоит ли его проект вложенных усилий. Процентное отношение прибыли к капитализации больше интересует инвесторов.

Чистая выручка считается и в том случае, когда есть необходимость определить рентабельность микроэкономических процессов, производственных издержек и прочих показателей. Для любого бизнеса очень важно определить сумму прибыли, поскольку она служит ориентиром при составлении промежуточных планов по развитию производства, реализации, снабжения, складирования, транспортировки и пр.

Доходы зависят от таких факторов, как:

- выручка-нетто, то есть объем прибыли, полученной от прямых продаж;

- себестоимость реализованной продукции – суммарные затраты на производство товара или услуги. (издержки на сырье и материалы, оплата энергоресурсов, зарплата производственного персонала, социальные отчисления и т. п.);

- коммерческие затраты – расходы на хранение и реализацию готовой продукции, ее упаковку, рекламу, транспортировку;

- управленческие затраты – на содержание непроизводственных помещений, офисного оборудования для маркетинговых и финансовых отделов, зарплату административного персонала и т. п.

В меньшей степени финансовый результат любого бизнеса зависит от:

- операционных расходов или доходов, складывающихся из оплат или поступлений, которые производятся компанией в процессе ее деятельности, но не связаны непосредственно с производством (дивиденды, арендные платежи и т. п.);

- внереализационных расходов или доходов, которые не относятся к реализации, но и не учитываются в составе иных операций (проценты по займам, пени, штрафы, неустойки, убытки или прибыли прошлых лет и пр.)

Основное определение гласит: выручка представляет собой совокупный объем денежных средств, полученных за определенный период деятельности от продажи или предоставления услуг. Она может принимать как положительное значение, так и быть равной нулю, но никогда не примет отрицательного значения.

Получение выручки – итоговый этап в работе любой коммерческой организации. Она является основным общим показателем результатов деятельности компании или фирмы. Этот показатель планируют в первую очередь, а на ее основе выставляется цена продукта, его тираж. На основе выручки рассчитываются все последующие виды прибыли и доходов, делаются выводы о спросе на тот или иной товар.

При отсутствии прибыли компания неизбежно терпит убытки, что в итоге приводит к ее разорению и закрытию.

Итак, чистая прибыль отражает результаты финансовой деятельности компании. Ее название отражает суть – она учитывает все расходы компании, понесенные в результате основной дополнительной деятельности определенного отчетного периода.

Направления использования чистой прибыли:

- инвестирование новых проектов;

- развитие уже действующего предприятия;

- выплата дивидендов акционерам;

- повышение величины оплаты труда;

- внедрение новых технологий

Величина показателя формируется под влиянием нескольких основных факторов:

- выручка от реализации продуктов и услуг

- себестоимость товаров;

- используемая система налогообложения и величина уплачиваемых налогов и сборов;

- прочие доходы и затраты в рамках текущей деятельности компании

Если чистая прибыль имеет отрицательное значение, то она превращается в чистый убыток. Это очень яркий индикатор того, что бизнес процессы организованы неэффективно и требуют перестройки и модернизации. Существует множество путей подобных изменений, каждый из которых имеет в качестве цели выход компании «в плюс».

Факторный анализ чистой прибыли и прочие методы исследования

Существует два эффективных метода анализа чистой прибыли.

Главная суть в данном анализе – выявить причины и их влияние на изменение прибыли в рублях. Они бывают внутренними и внешними.

К внешним факторам относятся:

- обесценивание денег;

- изменения в законах;

- природные условия;

- смена условий доставки сырья;

- структура спроса;

- транспортные тарифы;

- увеличение тарифов на электроэнергию;

- повышение цен на сырье;

- состояние уровня конкуренции;

- политические регулирования и отношения.

К внутренним факторам относятся:

- сокращение/увеличение числа работников;

- рост арендной платы;

- изменение структуры выпуска продукции;

- сокращение/рост продукции (или услуг);

- изменение цен на продукцию;

- объем налогов.

Факторы, влияющие на состояние прибыли:

- цена (на товар или услугу);

- себестоимость;

- выручка от продаж;

- коммерческие и управленческие расходы.

Этапы проведения ФА:

- Выбор основных факторов.

- Систематизация и классификация.

- Моделирование взаимосвязей.

- Расчет и оценка влияния всех факторов.

∆ЧП = ∆В ∆СС ∆КР ∆УР ∆ПД ∆ПР – ∆СНП, где

∆ – знак, означающий «изменение»;

ЧП – чистая прибыль;

В – выручка;

СС – себестоимость;

СНП – текущий налог на прибыль;

КР – коммерческие расходы;

УР – управленческие расходы;

ПД – прочие доходы;

ПР – прочие расходы.

Основными задачами статистического анализа чистой прибыли можно считать:

- Анализ структуры и исходного объема формирования прибыли.

- Изучение финансовых отношений.

- Оценка направлений использования денежных средств.

- Анализ и динамика прибыли.

- Исследование финансовой стабильности предприятия.

- Анализ динамики общей суммы БП.

- Индексный анализ влияния факторов на объем прибыли.

- Анализ структуры БП.

Чтобы определить финансовое состояние организации и оценить ее прибыльность и окупаемость, необходимо произвести анализ рентабельности. Он отражает всю эффективность использования ресурсов предприятия: денежных, материальных, производственных и т.д.

Таблица 1 – Анализ состава и динамики прибыли ООО «Оптима-Сервис» за 2010-2012 гг.

| № п/п | Наименование показателя | Значение показателя | Абс. изменение | |||

| 2010г. | 2011г. | 2012г. | 2010/ 2011 | 2011/ 2012 | ||

| 1 | Валовая прибыль | 9781 | 10191 | 10913 | 410 | 722 |

| 2 | Коммерческие расходы | 2640 | 2854 | 3440 | 214 | 586 |

| 3 | Управленческие расходы | – | – | – | – | – |

| 4 | Прибыль от продажи услуг (1-2-3) | 7141 | 7337 | 7473 | 196 | 136 |

| 5 | Проценты к получению | – | – | – | – | – |

| 6 | Проценты к уплате | – | 80 | 80 | 80 | – |

| 7 | Доходы от участия в других организациях | – | – | – | – | – |

| 8 | Прочие операционные доходы | – | – | – | – | – |

| 9 | Прочие операционные расходы | – | – | 90 | – | 90 |

| 10 | Внереализационные доходы | 319 | 452 | 212 | 133 | -240 |

| 11 | Внереализационные расходы | 12 | 38 | 15 | 26 | -23 |

| 12 | Прибыль до налогообложения (4 5-6 7 8-9 10-11) | 7448 | 7671 | 7500 | 223 | -171 |

| 13 | Налоги из прибыли | 968 | 997 | 975 | 29 | -22 |

| 14 | Чистая прибыль | 6480 | 6674 | 6525 | 194 | -149 |

На основе исходных данных, представленных в таблице 2, проведем расчет рентабельности ООО «Оптима-Сервис» за 2010–2012 гг.

Таблица 2 – Исходные данные для расчета рентабельности ООО «Оптима-Сервис» за 2010–2012 гг.

| № п/п | Показатель | Условное обозначение | Значение | ||

| 2010 г. | 2011 г. | 2012 г. | |||

| 1 | Прибыль от реализации услуг, тыс. руб. | Ппр | 9781 | 10191 | 10913 |

| 2 | Себестоимость услуг, тыс. руб. | З | 39947 | 40261 | 41053 |

| 3 | Выручка от реализации услуг, тыс. руб. | В | 49728 | 50452 | 51966 |

| 4 | Балансовая прибыль, тыс. руб. | БП | 7448 | 7671 | 7500 |

| 5 | Чистая прибыль, тыс. руб. | ЧП | 6480 | 6674 | 6525 |

| 6 | Стоимость активов, тыс. руб. | А | 11770,9 | 12924,70 | 13122,2 |

| 7 | Стоимость внеоборотных активов, тыс. руб. | ВА | 11462,54 | 11021,1 | 11366,1 |

| 8 | Величина собственного капитала, тыс. руб. | КС | 15000 | 15000 | 15000 |

| 9 | Величина перманентного капитала, тыс. руб. | КП | 70505 | 80631 | 90201 |

Таблица 3 – Расчет рентабельности ООО «Оптима-Сервис» за 2010-2012 гг.

| № п/п | Показатель рентабельности | Методика расчёта | Расчет рентабельности | ||

| 2010 г. | 2011 г. | 2012 г. | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Доходность услуг | ||||

| 1.1 | Рентабельность продаж, % | Rn = Ппр/В | 9781*100/ 49728 =19,67 | 10191*100/ 50452 =20,20 | 10913*100/ 51966 =21,00 |

| 1.2 | Рентабельность услуг, % | Rз = Ппр/З | 9781*100/ 39947 =24,48 | 10191*100/ 40261 =25,31 | 10913*100/ 41053 =26,58 |

| 2 | Доходность имущества | ||||

| 2.1 | Рентабельность всего капитала (активов), % | Rа = БП/А | 7448*100/ 11770,9 =63,27 | 7671*100/ 12924,7 =59,35 | 7500*100/ 13122,2 =57,16 |

| 2.2 | Рентабельность основных средств ипроч. внеоборотных активов, % | Rв = ЧП/ВА | 6480*100/ 11462,54 =56,53 | 6674*100/ 11021,1 = 60,56 | 6525*100/ 11366,1= 57,41 |

| 3 | Доходность капитала | ||||

| 3.1 | Рентабельность собственного капитала, % | Rс = П/КС | 6480*100/ 15000 =43,20 | 6674*100/ 15000 =44,49 | 6525*100/ 15000 =43,50 |

| 3.2 | Рентабельность перманентного капитала, % | Rn = БП/КП | 7448*100/ 70505 =10,56 | 7671*100/ 86310 =8,89 | 7500*100/ 92010 =8,15 |

Рассчитанные показатели рентабельности ООО «Оптима-Сервис» за 2010–2012 гг. в целях анализа сведем в таблицу 4.

Таблица 4 – Анализ рентабельности ООО «Оптима-Сервис» за 2010–2012 гг.

| №п/п | Показатель рентабельности | Значения | Абсолютные изменения | |||

| 2010г | 2011г | 2012г | 2011/2010 | 2012/2010 | ||

| 1 | Доходность услуг | |||||

| 1.1 | Рентабельность продаж, % | 19,62 | 20,12 | 21,00 | 0,53 | 1,33 |

| 1.2 | Рентабельность услуг, % | 24,48 | 25,31 | 26,58 | 0,83 | 2,10 |

| 2 | Доходность имущества | |||||

| 2.1 | Рентабельность всего капитала (активов), % | 63,27 | 59,35 | 57,16 | -3,92 | -6,12 |

| 2.2 | Рентабельность осн-х ср-в и прочих внеобор. активов, % | 56,53 | 60,56 | 57,41 | 4,02 | 0,86 |

| 3 | Доходность капитала | |||||

| 3.1 | Рентабельность собственного капитала, % | 43,20 | 44,49 | 43,50 | 1,29 | 0,30 |

| 3.2 | Рентабельность перманентного капитала, % | 10,56 | 8,89 | 8,15 | -1,67 | -2,41 |

Исходя из результатов, мы видим, что в 2012 году в сравнении с 2010 годом наблюдается повышение рентабельности «Оптима-Сервис».

Факторный анализ чистой прибыли – это метод исследования, заключающийся в выявлении и описании характера взаимодействия и влияния всех факторов, участвующих в формировании итогового показателя чистой прибыли.

Оценка системы факторов и степени их влияния производится за несколько отчетных периодов, изучается динамика натуральных и относительных изменений, соотношение с плановыми значениями. Произведенные манипуляции позволяют ответить на ряд вопросов:

- как изменялись значения факторов;

- какие факторы оказали максимальное влияние на величину чистой прибыли;

- что стоит изменить в системе, чтобы обеспечить максимальную эффективность взаимодействия и положительный эффект влияния факторов.

При проведении факторного анализа чистой прибыли используют горизонтальный и вертикальный анализы.

Другим методом анализа чистой прибыли является статистический. В его основе лежит использование различных методик составления статистических прогнозов на основе математических моделей:

- линейная. Имеет достаточно невысокую степень достоверности и используется, как ориентир или предположительное направление путей повышения чистой прибыли;

- экспоненциальная. Более сложный метод, который рассматривает процесс как нелинейный и учитывает наличие более сложных зависимостей между факторами;

- логарифмическая регрессия. Объединяет преимущества двух предыдущих методов;

Помимо математических и статистических методов анализа чистой прибыли, используются так называемые сопоставительные, которые предполагают сравнение с прочими интегральными характеристиками эффективности организации работы компании. К таким характеристикам относят:

- величина реализационной выручки без НДС, динамика которой должна соответствовать динамике чистой прибыли и иметь схожие факторы влияния;

- чистые активы, характеризующие показатели финансовой устойчивости и платежеспособности компании, а также эффективность процессов выпуска и сбыта товаров и услуг.

Факторный анализ чистой прибыли и прочие инструменты исследования зависимостей между показателями позволяют своевременно находить причины отклонений от плановых значений и разрабатывать корректирующие мероприятия.

. В этом случае считается количество отгруженного товара, а не те деньги, которые за него пришли. Этот метод может использоваться крупными фирмами (в них много случаев, когда продукцию отпустили, но деньги на счет приходят с опозданием в два-три дня).

Законодательно не запрещается каждый из методов. Однако в России, учитывая нестабильную экономику и случаи, когда даже крупные организации не платят по долгам, рекомендуется выбрать кассовый метод

определения выручки.

Комплексная автоматизация торговли при минимуме затрат

Берем обычный компьютер, подключаем любой фискальный регистратор и устанавливаем приложение Бизнес Ру Касса. В итоге получаем экономичный аналог POS-терминала как в большом магазине со всеми его функциями. Заводим товары с ценами в облачный сервис Бизнес.Ру и начинаем работать. На все про все — максимум 1 час и 15-20 тыс. руб. за фискальный регистратор.

Попробовать бесплатно комплексную автоматизацию {amp}gt;{amp}gt;

Кроме использования обычных формул, экономист компании осуществляет анализ показателей. С его помощью решаются значимые задачи:

- фактические значения сравняются с плановыми

- определяются причины отклонения от намеченного финансового результата

- выявляются слабые стороны и недостатки работы фирмы

- находятся источники появления убытка

- составляется перечень резерва, позволяющего в будущем минимизировать убыток и увеличить денежные поступления

Анализу подвергаются все виды прибыли. Исследуется структура, динамика в течение нескольких периодов и отклонение от плана. Анализ проводится на основании данных, имеющихся в бухгалтерской отчетности и иных документах. Для этого разрешено пользоваться специальными программами. Если учитывается динамика, то во время расчета определяется размер инфляции.

Значение рекомендуется сравнивать с выручкой или себестоимостью. Дополнительно она рассчитывается в отношении к уставному капиталу или стоимости активов. Если необходим глубокий анализ, позволяющий выявить факторы, которые влияют на финансовый результат, то применяются данные из бухгалтерского баланса, а также внешние особенности, представленные экономическим кризисом, изменением ставки рефинансирования, увеличением курса доллара или резким падением спроса на продаваемые товары.

Прибыль до налогообложения представлена значимым параметром, с помощью которого оценивается финансовый результат. Она позволяет определить налоговую базу. С помощью анализа выявляются факторы, влияющие на эффективность функционирования предприятия. Для расчета используются данные из бухгалтерского баланса, а также иных платежных документов.

Чистый доход и чистый денежный поток: как соотносятся

Определение слова «доход» вовсе не тождественно термину «выручка», как ошибочно полагают некоторые предприниматели.

Подробная трактовка путей формирования доходов и их классификация содержатся в Положении о бухгалтерском учете «Доходы организаций».

Если денежная выручка – это средства, поступающие в бюджет компании в ходе ее основной деятельности, то доход включает в себя еще и иные источники прибытия средств (продажа акций, получение процентов по депозиту и так далее).

На практике предприятия зачастую ведут многообразную деятельность и соответственно имеют различные каналы для получения дохода.

Иногда доход бывает равен по величине чистой выручке организации, но чаще всего компании имеют несколько видов дохода, а выручка может быть только одна.

Доход встречается не только в предпринимательстве, но и в повседневной жизни частного лица, не занимающегося бизнесом. Например: стипендия, пенсия, зарплата.

| Выручка | Доход |

| Итог основной деятельности вашего бизнеса | Результат и основных, и вспомогательных видов деятельности (реализация акций, проценты по банковскому депозиту) |

| Возникает только в результате ведения коммерческой деятельности | Допускается даже у безработных граждан (пособия, стипендии) |

| Рассчитывается из средств, полученных в результате работы фирмы | Равен выручке за вычетом расходов |

| Не может быть меньше нуля | Допустим уход в отрицательное значение |

Чистый доход при любом варианте трактовки увязывается с денежными потоками. Причина – в сути данного показателя. В его основе находятся либо только доходы (первый подход), либо одновременно доходы с расходами (второй подход). Как правило, доходы обеспечивают денежный приток, а бóльшая часть расходов – денежный отток.

Однако чистый доход и чистый денежный поток не равны друг другу по суммам. На то есть несколько причин. Если их знать, то вопросы из серии «Почему продажи были, а денег в обороте не прибавилось?» или «Почему прибыль есть, а денег нет?» не загонят в тупик.

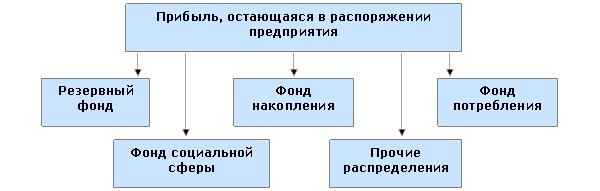

Распределение чистой прибыли

Порядок распределения прибыли регулируется уставом предприятия и делится согласно распределенным долям участников.

Для конкретного распределения чистой прибыли нужно в первую очередь организовать собрание участников предприятия, и только после принятия общего решения выплачивать денежные суммы каждому из участников.

Если же участник только один (например, ИП), то он сам решает, куда и как будет реализовываться доход с чистой прибыли.

Показатель чистой прибыли помогает определить уровень доходности предприятия, эффективность и рентабельность за выбранный период времени (за месяц, квартал, год). Но он не может предсказать будущее состояние фирмы. Важно правильно выбрать стратегию развития предприятия, так как именно этот фактор значительно повлияет на уровень чистой прибыли.

Средства, оставшиеся после уплаты всех налогов, подлежат распределению между собственниками бизнеса. Каждому выплачивается часть прибыли, пропорционально вкладу в общее дело. В акционерных обществах это называется «доходом на акцию». Кроме того, чистую прибыль расходуют на:

- Потребление. Сюда относится выплата дивидендов, премий или материальной помощи сотрудникам и т. п.

- Накопление. В эту статью входит размещение средств на банковских счетах, приобретение ценностей и других ликвидных активов. Фонд накопления, в основном, используется на развитие бизнеса в техническом плане. Эти средства тратятся на приобретение новых технологий, финансирование научно-исследовательских изысканий и пр.

- Инвестирование. Различают внутреннее и внешнее размещение вложений. В первом случае финансы используются для развития собственного предприятия, а во втором – вкладываются в сторонние проекты с целью получения доходов.