Содержание

- 1 Какую отчетность сдает ООО без работников?

- 2 Отчетность ООО за работников

- 3 Шаг 8. Своевременно сообщайте об изменениях регистрационных сведений

- 4 Какие налоговые режимы может применять ООО без сотрудников?

- 5 Первые действия после того, как открыли ООО (назначение исполнительного органа, получение статистических кодов)

- 6 Шаг 6. Оформите своих работников и исполнителей

- 7 Отчетность в зависимости от системы налогообложения

- 8 Бухгалтерская отчетность

- 9 Отчетность по кассовым операциям

- 10 Шаг 8. Своевременно сообщайте об изменениях регистрационных сведений

- 11 Какие налоговые режимы может применять ООО без сотрудников?

Какую отчетность сдает ООО без работников?

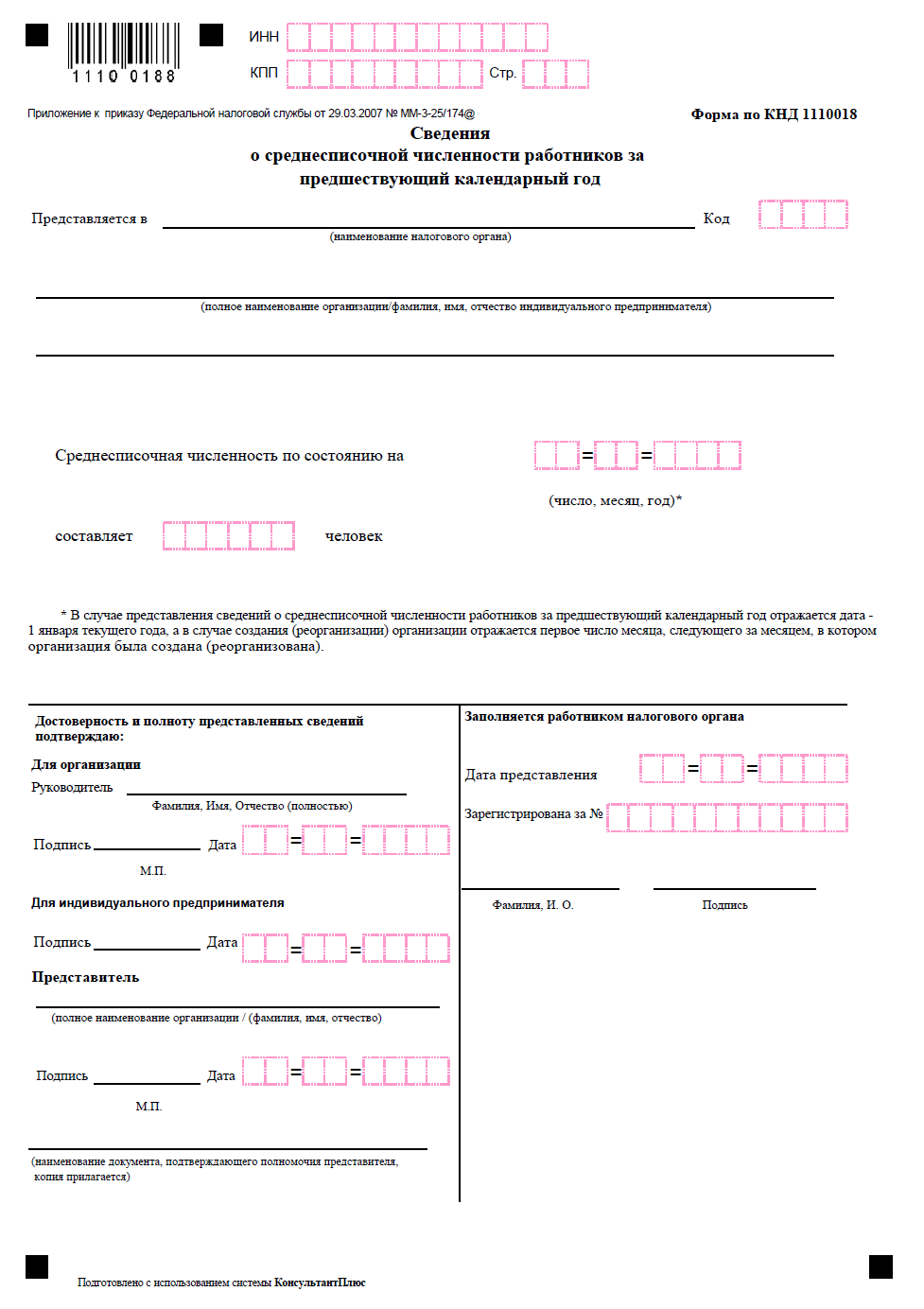

Если судить по названию, сдавать сведения о среднесписочной численности работников должны только работодатели. Но Министерство финансов считает, что отчитываться должны все компании, в том числе недавно организованные, в штате которых ещё нет сотрудников.

Из письма Минфина РФ от 4 февраля 2014 г. № 03-02-07/1/4390: «…не предусмотрено освобождение организаций, не имеющих работников, от представления в налоговые органы в установленный срок сведений о среднесписочной численности работников».

Перечислим, кто обязан сдавать отчёт о среднесписочной численности:

- только что зарегистрированные юридические лица, независимо от наличия персонала;

- индивидуальные предприниматели-работодатели;

- организации, заключившие трудовые договоры;

- организации, которые не имеют сотрудников в штате.

Таким образом, не сдавать эти сведения вправе только ИП без работников, все остальные бизнесмены обязаны отчитаться.

В компании не обязательно должны быть наемные сотрудники. Но, по мнению юристов, остается хотя бы директор. Кто-то ведь должен подписывать отчетность и заключать договоры. По этой логике, если есть подпись директора, значит он должен числиться сотрудником организации и получать зарплату. Когда организация не функционирует, директора можно отправить в отпуск или устроить на полставки, чтобы сэкономить на зарплате.

Более интересна ситуация, когда руководит организацией тот же человек, который ее основал. Обязательно ли заключать трудовой договор с единственным учредителем компании, который собирается выполнять функции директора? Если да, то существование ООО без работников невозможно в принципе. Вопрос о трудовом договоре с руководителем-собственником вызывает споры уже 20 лет. Подход контролирующих органов к ответу на этот вопрос менялся неоднократно.

В 2002 году Трудовой кодекс зафиксировал обязательность письменной формы трудового договора со всеми работниками без исключений, включая собственников организации. Однако Роструд, опираясь на статью 273 ТК РФ, возразил: единственный учредитель не может быть работником организации, поэтому с ним заключать трудовой договор не нужно. Это объясняют тем, что одно лицо не может заключить двусторонний договор само с собой.

Аналогичную точку зрения позже высказало и вышестоящее по отношению к Роструду Минздравсоцразвития. Однако, не прошло и года, как министерство передумало, и в письме от 2010 года оно высказало обратную позицию. Теперь этого министерства вовсе не существует, а его преемник — Минтруд — пока хранит молчание.

Как же действовать? Проверки соблюдения трудового законодательства проводит Роструд, а он считает законной ситуацию, когда единственный собственник управляет организацией, не будучи трудоустроенным. Поэтому штрафов быть не должно. Однако логика, которую Роструд использует в письме 2013 года, не бесспорна.

Впрочем, если дойдет до суда, отбиться от штрафа будет сложно в любом случае. При этом судебная власть представляет собой образец стабильности: с руководителем должен быть заключен трудовой договор — таковы выводы практически всех судебных решений. Итак, безопаснее принять директора на работу по трудовому договору, иметь в ООО как минимум одного сотрудника и не получать лишних вопросов от контролирующих органов.

Если ООО не ведет деятельность, лучше отправить руководителя в отпуск без содержания или оформить его на неполную ставку — так можно сэкономить на его зарплате. Однако даже полное отсутствие деятельности не освобождает от ведения учета и сдачи отчетности.

Отсутствие работников не освобождает от сдачи бухгалтерской отчетности и отчетов по выбранному режиму налогообложения. Все ООО, попадающие под критерии малого бизнеса, могут сдавать упрощенную бухгалтерскую отчетность, которая сдается в те же сроки, что и полная, то есть до 31 марта года, следующего за отчетным.

Налоговая отчетность ООО без работников включает в себя те же декларации, что и отчетность ООО с сотрудниками:

- ООО на ОСНО ежеквартально сдают декларации по НДС и прибыли (НДС — до 25-го, прибыль — до 28-го числа месяца, следующего за отчетным периодом);

- ООО на ЕНВД отчитываются по налогу на вмененный доход до 20-го числа месяца, сдедующего за отчетным кварталом;

- УСН-щики раз в год (до 31 марта) подают декларацию за предыдущий год по своему режиму в соответствии с выбранным объектом налогообложения.

Эти отчеты сдаются в ФНС по месту регистрации ООО. Если вам удобнее сдавать отчетность онлайн, не выходя из дома, это можно делать в веб-сервисе Контур.Бухгалтерия. Сервис сформирует отчеты автоматически на основе данных бухгалтерского и налогового учета, проведет проверку, вам останется только нажать кнопку отправки. После этого сервис сообщит о приеме отчетов в контролирующих органах.

Отчетность ООО за работников

ООО ставится на учет в качестве работодателя автоматически, сразу после регистрации. Поэтому даже при отсутствии работников ООО должен сдавать отчетность за сотрудников в ФНС, ПФР и ФСС.

Всю отчетность за работников можно разделить на три категории:

- Отчетность в ФНС (Налоговая служба).

- Отчетность в ПФР (Пенсионный фонд).

- Отчетность в ФСС (Фонд социального страхования).

| Куда сдавать | Что сдавать | Когда сдавать |

|---|---|---|

| ФНС | Среднесписочная численность работников | По итогам календарного года не позднее 20 января следующего года |

| Справки 2-НДФЛ | По итогам календарного года не позднее 1 апреля следующего года | |

| Расчеты 6-НДФЛ | По итогам каждого квартала не позднее последнего числа 1-го месяца следующего квартала | |

| Расчет по страховым взносам | По итогам каждого квартала не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом. | |

| ПФР | Отчет по форме СЗВ-СТАЖ (содержит cведения о страховом стаже застрахованных лиц) |

По итогам года, в срок не позднее 1 марта года, следующего за отчетным. |

| Отчет по форме СЗВ-М (содержит сведения позволяющие отследить работающих пенсионеров) |

По итогам каждого месяца не позднее 15 числа следующего месяца | |

| Отчет по форме СЗВ-ТД (содержит сведения о трудовой деятельности работников) | До 15 числа месяца, следующего за тем, в котором состоялось одно из кадровых событий: подача заявления о выборе формы ведения трудовой книжки (ТК), наем нового сотрудника, увольнение, перевод на иную постоянную работу | |

| ФСС | Отчет по форме 4-ФСС

С 1 января 2017 года в указанный расчет включаются сведения только по травматизму и профзаболеваниям |

По итогам каждого квартала не позднее 25 числа (для электронной формы) и 20 числа (для бумажной формы) 1-го месяца следующего квартала |

Сведения об единоличном исполнительном органе указывают заранее, в заявлении по форме Р11001. После регистрации ООО надо в первую очередь оформить полномочия руководителя. Без этого организация просто не сможет действовать. Заключение сделок, сдача отчетности, открытие расчетного счета, найм работников, любые деловые коммуникации возможны только за подписью директора.

Чаще всего с руководителем заключают трудовой договор, где прописывают его должностные обязанности. И даже если компания пока не будет вести реальный бизнес, трудовые отношения начинаются с первого дня после регистрации ООО. Если же в первое время в организации нет средств на зарплату директора, то после заключения договора его можно отправить в неоплачиваемый бессрочный отпуск.

Не заключать трудовой договор может только единственный учредитель, который лично руководит своей компанией. В таком случае надо подготовить приказ о возложении на себя полномочий единоличного исполнительного органа.

Есть еще один вариант – гражданско-правовой договор на оказание управленческих услуг. Заключить его можно как с обычным физлицом, так и тем, кто имеет статус ИП. Однако такие договоры имеют высокие налоговые риски, потому что ФНС считают, что они заключаются с целью ухода от налогов.

Уставный капитал – это первые активы организации. Сейчас открытие ООО допускается без внесения учредителями своей доли, но в течение четырех месяцев после этого уставный капитал надо оплатить. Общая сумма УК и распределение долей в нем указывается в заявлении Р11001. Минимальный размер уставного капитала в большинстве видов деятельности составляет 10 000 рублей.

Штраф за нарушение четырехмесячного срока внесения УК закон не устанавливает, но договор об учреждении может предусматривать определенные санкции. Если же по итогам первого года деятельности активы общества оказались меньше, чем заявленный уставный капитал, то ИФНС вправе провести принудительную ликвидацию ООО.

Сотрудники ООО могут быть приняты в штат или оформлены по гражданско-правовому договору. Между этими двумя вариантами есть существенные отличия.

- Трудовой договор предусматривает максимальную финансовую и административную ответственность работодателя. Зарплата работнику выплачивается не реже двух раз в месяц, а страховые взносы за него перечисляются ежемесячно. Работодатель в ответе за то, чтобы создать безопасные условия труда и обеспечить работника всем необходимым для выполнения его должностных обязанностей. Применение материальных санкций к работнику в рамках трудовых отношений недопустимо.

- Исполнители по гражданско-правовому договору находятся в менее защищенном положении. Как правило, их привлекают для выполнения определенного объема работ, который оплачивается после их выполнения. Отпуск за счет работодателя исполнителям не положен, а взносы на социальное страхование перечисляются по согласованию сторон.

Однако не стоит заключать гражданско-правовой договор в тех ситуациях, когда в действительности существуют трудовые отношения. За это Трудовой кодекс предусматривает серьезные штрафы.

Кроме того, на какие-то услуги или работы можно привлекать исполнителей, имеющих статус ИП или самозанятых. В этом случае организация не платит за них страховые взносы, а результат работ, если он не устроит заказчика, можно не оплачивать. Но конечно, такие сделки не должны иметь признаков трудовых отношений.

Данные о будущем директоре указывают в заявлении Р11001. После успешной регистрации ООО надо издать приказ о назначении этого лица директором и заключить с ним трудовой договор.

Договор заключается сразу после создания компании, даже если наверняка известно, что реальной деятельности пока не будет. Если свободных средств на зарплату руководителя нет, его можно принять в штат на условиях неполного рабочего времени или после назначения отправить в неоплачиваемый отпуск.

| ☑ Если организацией будет руководить ее единственный учредитель, то трудовой договор заключать необязательно. В этом случае директор будет действовать на основании приказа о возложении на себя полномочий. Учтите только, что без трудового договора единственный учредитель не будет получать зарплату, и пенсионный стаж для него не начисляется. |

В первую очередь необходимо назначить исполнительный орган фирмы. Этот шаг необходим, даже если в составе ООО только 1 учредитель, который и будет выполнять функции главы фирмы. Для официального назначения на должность созывается общее собрание, где рассматривается данный вопрос, после чего принимается соответствующее решение либо оформляется протокол (п. 4 ст. 33 закон № 14-ФЗ).

Следующее действие после регистрации ООО — получение статистических кодов Росстата. Постановка на учет в Росстате — обязательная процедура, без которой невозможно открытие расчетного счета в банке. Обычно коды автоматически присваиваются после регистрации юридического лица, если же они предоставлены не были, следует подать заявление в Росстат на их получение. Процедура занимает не более 2 дней.

Шаг 8. Своевременно сообщайте об изменениях регистрационных сведений

По закону ответственность за обеспечение бухгалтерского учета лежит лично на руководителе. Ведение бухгалтерии можно поручить штатному работнику или передать на аутсорсинг.

В первое время на таких простых налоговых режимах, как УСН Доходы и ЕВНД, можно вести учет самостоятельно, с помощью специализированных сервисов. Но как только в ООО появятся работники, лучше все-таки передать эти функции специалисту. Кадровый учет сложный и объемный, да и руководителю лучше заняться развитием бизнеса, а не подобной рутиной.

Кроме того, за ошибки в учете организацию штрафуют на гораздо большие суммы, чем ИП. Бухгалтерия – это не та сфера, на которой стоит экономить, тем более, что стоят эти услуги не так уж дорого.

Регистрация ООО – это основание внести запись о компании в государственный реестр юридических лиц. В ЕГРЮЛ отражаются основные сведения об организации: наименование, юридический адрес, размер уставного капитала, данные руководителя, состав учредителей, виды деятельности и т.д.

Если какие-то сведения из реестра меняются, например, организация переезжает в другой город, об этом надо в течение трех рабочих дней сообщить в ИФНС. Для этого предусмотрены специальные формы заявлений: Р13001 (если новые сведения изменяют текст устава) и Р14001.

Если реальная информация о компании не соответствует тому, что указано в ЕГРЮЛ, налоговые органы могут внести в реестр метку о недостоверных сведениях об организации. Да и сделки с контрагентами тоже могут быть сорваны по этой причине. Возможны также проблемы при проведении операций по расчетному счету.

Если вы думаете, что бухгалтер вам понадобится только тогда, когда будет что считать, вы заблуждаетесь. Ответственность за обеспечение бухучета с первого дня жизни организации лежит на руководителе. А самая первая отчетность – о среднесписочной численности – сдается уже в месяце, следующего за тем, в котором общество было зарегистрировано.

Поручить вести бухучет можно штатному работнику, приходящему бухгалтеру или специализированной аутсорсинговой компании. Но если в первое время еще не решено, кто будет заниматься бухгалтерией фирмы, руководитель обязан приказом возложить эти обязанности на самого себя. О ведении отчетности на УСН читайте в этой статье. Календарь бухгалтера для ООО на УСН в 2020 году смотрите здесь.

Если в процессе деятельности будут меняться сведения об обществе, содержащиеся в ЕГРЮЛ, то об этом надо сообщать в регистрирующую налоговую инспекцию. Для этого предусмотрены две специальные формы:

- Р13001 – при внесении любых изменений в текст устава;

- Р14001 – при смене юридического адреса, руководителя, кодов ОКВЭД, выходе участника, операциях с долей в уставном капитале.

Подать заявление в ИНФС надо в течение трех рабочих дней со дня изменений, иначе ООО будет оштрафовано на 5 000 рублей.

Что делать дальше — после открытия ООО, назначения директора, получения статистических кодов, выбора режима налогообложения и получения печати?

1. Открыть счет, с помощью которого фирма сможет рассчитываться с контрагентами, платить взносы, налоги и т. д.

При выборе банка учитываются следующие критерии:

- расположение офисов;

- стоимость открытия счета и время, необходимое на процедуру;

- стоимость обслуживания и предоставляемые условия;

- наличие интернет-банкинга и его стоимость.

Счет в банке открывает генеральный директор, который подписывает все документы.

Примечание: если общество планирует осуществлять финансовые операции исключительно за наличный расчет, этот шаг можно пропустить.

2. Поставить организацию на учет во внебюджетных фондах. Сведения о новом ООО ФНС передает в Пенсионный фонд РФ и Фонд социального страхования. Данное положение регулируется:

- п. 1 ст. 11 закона «Об обязательном пенсионном страховании в РФ» от 15.12.2001 № 167-ФЗ;

- п. 1 ст. 2.3 закона «Об обязательном социальном страховании…» от 29.12.2006 № 255-ФЗ.

Уведомление о завершении процедуры регистрации направляется на юридический адрес общества в электронном либо бумажном виде. Если документ не получен в течение 2 недель после завершения процедуры регистрации ООО, следует самостоятельно обратиться в указанные органы за получением присвоенных номеров.

Далее следует подача отчета о среднесписочной численности сотрудников. Даже если в обществе только 1 участник (директор), он является его работником. Именно этим объясняется необходимость сдачи данного отчета, в котором отражается среднее число работников организации за определенный период. Новое общество должно сдать этот отчет не позднее 20 числа месяца, следующего за месяцем регистрации компании. В дальнейшем подобный отчет нужно сдавать 1 раз в год (п. 3 ст. 80 НК РФ).

Для некоторых организаций необходимо также получение разрешительных документов. После того как получена печать и все необходимые документы, препятствием для начала работы может стать лишь отсутствие разрешающих ведение той или иной деятельности бумаг (необходимость в них зависит от видов деятельности нового общества). Получение свидетельства об аккредитации, лицензии и иных разрешительных документов имеет решающее значение в успешном функционировании компании.

Таким образом, на вопрос о том, что делать после регистрации ООО, пошаговая инструкция, представленная выше, дает исчерпывающий ответ. Соблюдая указанную последовательность и рекомендации, можно свести к минимуму риск ошибок и получения штрафных санкций в начале хозяйственной деятельности.

Какие налоговые режимы может применять ООО без сотрудников?

Правильный и своевременный выбор налогового режима для организации имеет огромное значение. При одном и том же доходе сумма налогов к уплате на разных режимах может отличаться в несколько раз.

Подать заявление о переходе на упрощенную систему налогообложения можно лишь в первые 30 дней после регистрации ООО. Потом возможность выбора появится только в следующем году. Сообщить о выборе режима ЕНВД надо в течение пяти дней с начала вмененной деятельности. Если же не заявить о переходе на льготный режим, то общество будет работать на общей системе налогообложения, где самые высокие налоговые ставки.

| ☑ Правильный расчет налоговой нагрузки для разных систем налогообложения может сделать только специалист в сфере учета – бухгалтер или налоговый консультант. Рекомендуем не затягивать с решением этого вопроса, бесплатную консультацию у специалиста можно получить здесь. |

Для применения специальных налоговых режимов ограничения по числу сотрудников есть только сверху, то есть на максимально допустимое число работников, при которых разрешено применение спецрежима.

Один из часто обсуждаемых на форумах вопросов: «может ли применять ЕНВД ООО без работников?». Отсутствие сотрудников не влечет ограничений на систему налогообложения, которую может применять ООО. Поэтому ООО без наемных работников или ООО с одним работником может применять ОСНО, УСН или же упомянутый выше ЕНВД.

В принципе, если учетом организации сразу занимается специалист, выбор самого выгодного варианта – это его задача. Но обычно собственники знают, на какой системе налогообложения работает их бизнес.

Вот краткая информация о специальных налоговых режимах для малого бизнеса в России:

- УСН Доходы: полученные доходы облагаются налогом по ставке 6%, расходы в расчет не принимаются. Но зато исчисленный налог может быть снижен до 50% за счет страховых взносов, уплаченных за работников.

- УСН Доходы минус расходы: налогом облагается разница между доходами и экономически обоснованными расходами. Налоговая ставка, в зависимости от региона и вида деятельности, может составлять от 5% до 15%.

- ЕНВД: применяется только для определенных видов деятельности (бытовые, ветеринарные, гостиничные услуги, автоперевозки, розница и общепит на площади до 150 кв. м и др.) Налог по ставке 15% взимается от так называемого вмененного дохода, который обычно ниже реального. Так же, как на УСН Доходы, налоговый платеж можно уменьшить на взносы, перечисленные за работников.

- ЕСХН: это режим для сельхозпроизводителей и рыболовецких производств. Налогом облагается разница между доходами и расходами по ставке 6%. Кроме того, с 2019 года плательщики сельхозналога должны перечислять НДС.

О переходе на льготный режим надо своевременно сообщить в ИФНС. Часто уведомление о выборе упрощенной системы подают вместе с документами на создание компании. Но и после того, как регистрация ООО состоялась, есть еще 30 дней, чтобы перейти на УСН. Аналогичный порядок установлен для ЕСХН.

О том, что вы выбрали ЕНВД, надо сообщить в течение 5 дней с начала работы на этом режиме. Однако перевести на эту систему налогообложения можно только некоторые виды деятельности.

Если же ООО не подает заявление на спецрежим, то оно будет работать в рамках общей системы налогообложения. На ОСНО самая сложная отчетность и высокие налоги: до 20% налог на прибыль, до 20% НДС и др. Позже при небольших оборотах от уплаты НДС можно получить освобождение.

Но налоги в рамках выбранной системы налогообложения – это только часть фискальной нагрузки организации. Кроме того, надо платить страховые взносы за работников, минимум 30% от выплаченных им сумм. А при получении прибыли от бизнеса собственник платит еще и налог на дивиденды по ставке 13%.

Узнать итоговую налоговую нагрузку на разных режимах для вашего бизнеса вы можете на бесплатной консультации.

Бесплатная консультация по налогам

ООО, находящиеся на «упрощёнке», предоставляют в ИФНС налоговую декларацию. Последняя подается по завершении налогового периода (иными словами по окончании финансового года), но никак не позже 31 марта идущего года.

Общества, являющиеся плательщиками единого сельхозналога, также отправляют в ИФНС декларацию (ст.346.10 НК РФ). Она должна быть сформирована и направлена в фискальный орган не позднее 31 марта. Если же ООО прекратило свою работу в качестве сельхозкомпании, то оно должно сдать вышеуказанный документ не позднее 25 дня месяца, идущего вслед за тем, в котором Общество завершило свою деятельность в качестве сельскохозяйственного предприятия.

И в этом случае фирма заполняет налоговую декларацию. Правда фирмы, находящиеся на ЕНВД, отправляют её ежеквартально (ст.346.32 НК РФ). Документ сдаётся не позднее 20 числа месяца, который следует после окончания квартала.

ОСНО или общая система налогообложения. Она предусматривает оформление и направление в налоговую инспекцию сразу нескольких видов деклараций. Прежде всего это декларация по НДС. Она сдаётся не позже 25 числа месяца, наступившего по завершении квартала (ст.174 НК РФ). Наряду с ней ООО сдаёт еще и декларацию по налогу на прибыль (ст.289 НК РФ).

Периодичность их предоставления зависит от выбранной процедуры уплаты налога. Если Общество делает ежеквартальные платежи, то оно сдаёт отчётность не позднее 28 числа месяца, следующего после завершения квартала. А если ООО рассчитывает суммы налога опираясь на результаты фактической прибыли, то оно направляет декларацию ежемесячно не позже 28 дня месяца, наступившего за отчетным. Ну, и, наконец, все юрлица независимо от способа уплаты налога обязаны сдать годовую декларацию до 28 марта.

Первые действия после того, как открыли ООО (назначение исполнительного органа, получение статистических кодов)

Расчетный счет – это удобный инструмент проведения платежей. Какое-то время после того, как состоялась регистрация ООО, без него можно обойтись. Но к тому времени, когда надо перечислить первые налоги и взносы, расчетный счет должен быть уже открыт. Платежи в бюджет можно проводить только безналичным путем.

Еще одно ограничение для наличных расчетов – это лимит в размере 100 тысяч рублей по одной сделке с контрагентом. За нарушение этого требования организация может быть оштрафована на сумму до 50 тысяч рублей по статье 15.1 КоАП РФ.

Но открывать расчетный счет стоит не только из-за этих ограничений. Безналичные платежи позволяют рассчитываться быстро и в любое время. Кроме того, все современные варианты расчетов, такие, как эквайринг, платежные терминалы, электронные деньги, возможны только при наличии расчетного счета.

Большинство крупных банков с пониманием относятся к возможностям малого бизнеса, поэтому устанавливают низкие тарифы расчетно-кассового обслуживания. При небольших стартовых оборотах РКО можно получить даже бесплатно. А процедура открытия расчетного счета стала намного проще, получить нужные реквизиты можно за несколько минут в онлайн-режиме.

С одной стороны, открытие расчетного счета не входит в обязательные действия после регистрации ООО в 2020 году. С другой – есть, как минимум, две причины все-таки это сделать:

- Расплатиться с бюджетом, т.е. заплатить налоги и взносы, организация может только платежным поручением, а не наличными деньгами. Это требование статьи 45 НК РФ.

- Лимит наличных расчетов между коммерческими субъектами по одному договору ограничен суммой в 100 000 рублей. Если сумма больше, она может оплачиваться только безналичным путем.

Шаг 6. Оформите своих работников и исполнителей

Не так давно внесение 50% уставного капитала до регистрации ООО было необходимым условием. Однако, если дата создания вашей компании – 2020 год, то оплатить свою долю участники должны в течение четырех месяцев после создания фирмы.

.jpg)

Что будет, если необходимая сумма не будет внесена в этот срок? Закон не устанавливает в этом случае штрафов или других санкций, но пени за просрочку при оплате долей могут быть предусмотрены в договоре об учреждении самими учредителями. Кроме того, если по итогам года активы общества меньше, чем заявленный при регистрации уставный капитал, то оно может быть принудительно ликвидировано по инициативе ИФНС.

Что делать после регистрации ООО, если минимальный уставный капитал в 10 000 рублей не дает возможности начать вести реальную деятельность? Учредитель может дополнительно выдать своей компании беспроцентный денежный заём. После раскрутки бизнеса эти деньги вернутся к учредителю, потому что остаются его собственностью. Учитывайте только, что эта одолженная сумма не увеличивает номинальную долю в УК, и дивиденды на нее не начисляются.

Отчетность в зависимости от системы налогообложения

Обратите внимание, что при совмещении налоговых режимов необходимо раздельно по каждой системе налогообложения вести учет, сдавать отчетность и платить налоги.

Книгу учета полученных доходов и совершенных расходов (КУДИР) обязаны вести все ООО, применяющие упрощенную систему налогообложения. С 2013 года было отменено обязательное заверение КУДИР в ИФНС. Однако, прошитая и пронумерованная книга должна быть в любом случае (штраф за её отсутствие для организации составляет 10 000 рублей).

Организациям на ЕНВД КУДИР вести не нужно, но при этом им необходимо учитывать свои физические показатели (количество квадратных метров, работников и т.д.).

В каком именно виде это делать закон не регламентирует, поэтому требование работников ИФНС об обязательном применении так называемых «Книг ЕНВД» необоснованы. Особенно, если в них присутствуют такие разделы, как «Доходы», «Расходы» и т.д.

В любом случае, учитывать физические показатели необходимо, поэтому, если стоимость такой книги приемлемая (штраф за её отсутствие от 500 до 700 руб.) возможно и стоит её приобрести. Но при этом важно помнить, что в ней необходимо вести только учёт физпоказателей, всю остальную информацию по доходам и расходам туда вносить не нужно.

Более подробно про

После того как будет завершена процедура регистрации, обществу автоматически присваивается общая система налогообложения. В то же время действующее законодательство позволяет изменить режим в том случае, если иной порядок будет признан руководством организации более предпочтительным для нее (УСН, ЕНВД, ЕСХН).

В частности, ООО дается 30 дней для того, чтобы подать заявление о переходе на упрощенную систему налогообложения (п. 2 ст. 346.13 НК РФ). Если будет нарушен срок подачи ходатайства, юридическое лицо теряет право перехода на УСН до конца текущего календарного года.

Преимущества и недостатки той или иной системы налогообложения фирма оценивает самостоятельно, исходя из видов осуществляемой деятельности, предполагаемых расходов и доходов и т. д.

Бухгалтерская отчетность

Наряду с налоговыми документами, ООО направляют в фискальный орган и свою бухгалтерскую отчетность. Она используется ИФНС для общего контроля за финансовым состоянием юрлица и правильностью фискальных начислений. Это своеобразная выжимка из финансовых показателей Общества. Раньше обязанность по направлению данных отчетов была установлена в законе о бухучете № 129 — ФЗ от 21.11.1996 года. Теперь она прописана в ст.23 НК РФ.

Отчетность подается раз в год до 31 марта.

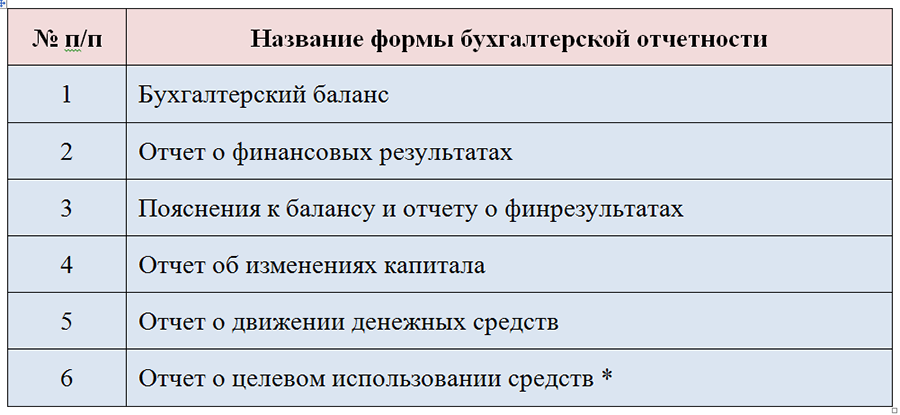

Все организации, независимо от выбранной системы налогообложения и количества работников, обязаны вести бухгалтерский учет и ежегодно сдавать бухгалтерскую отчетность (закон «О бухгалтерском учёте» № 402-ФЗ от 6 декабря 2011 г.).

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Для малых предприятий (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) бухгалтерская отчетность состоит из двух обязательных документов в упрощённой форме:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

Бухгалтерская отчетность сдается один раз по итогам каждого года в две инстанции: налоговую службу (ФНС) и органы статистики (Росстат). Крайний срок сдачи отчетности – не позднее 31 марта.

За несвоевременную сдачу бухгалтерской отчетности предусмотрен штраф в размере 200 руб. за каждый непредставленный документ. С должностных лиц организации могут взыскать штраф в размере от 300 до 500 рублей от 3 000 руб. до 5 000 руб. за несдачу отчетности в Росстат.

Отчетность по кассовым операциям

С 2017 года началось массовое внедрение онлайн-касс, а ситуаций, при которых надо выдавать кассовый чек, стало больше. Возможность работать без кассы уже отменили на режиме ЕНВД, а с июля 2019 года этого права будут лишены организации, которые оказывают услуги населению.

По сути, не применять контрольно-кассовую технику могут только те организации, которые работают с ИП и ООО, а расчеты с партнерами проводят безналичным путем. Причем, из-за нечетких норм закона № 54-ФЗ до сих пор продолжаются дискуссии, надо ли применять кассовый аппарат в случаях выдачи займов, возврате авансов, получения оплаты от физлица сразу на расчетный счет ООО и т.д.

Онлайн-касса с подключением к эквайрингу стоит от 20 тысяч рублей, кроме того, надо оплачивать услуги оператора фискальных данных. Зарегистрировать ККТ можно через интернет в личном кабинете налогоплательщика. И обязательно проверьте, что выбранная вами модель включена в реестр ФНС.

Часто при скромном начальном бюджете ООО регистрируют там, где нет условий для ведения бизнеса – в квартире руководителя или в арендованном офисе, где соседствуют несколько организаций.

Но если позже организация открывает магазин, мастерскую, склад, СТО и т.д., которые не находятся по юридическому адресу, надо сообщить об открытии обособленного подразделения.

Обособленным подразделением является любое место ведения деятельности ООО, где создано хотя бы одно стационарное рабочее место сроком более, чем на месяц. Для регистрации ОП надо в месячный срок подать в инспекцию по юридическому адресу форму № С-09-3-1 (утверждена приказом ФНС России от 09.06.2011 № ММВ-7-6/362@).

Первичная регистрация общества часто осуществляется на юридический адрес, где бизнес вести трудно – по прописке или в арендованном офисе, в котором соседствуют сразу несколько фирм. При этом расхождение юридического и фактического адресов расценивается налоговиками как недостоверность сведений в ЕГРЮЛ и может привести к исключению юрлица из реестра.

Обособленным подразделением (ОП) признается любое место ведения деятельности, где создано хотя бы одно стационарное рабочее место. Таких подразделений у компании может быть несколько. Например, основной юридический адрес ООО зарегистрирован по прописке руководителя плюс открыто два магазина и оптовый склад. Значит, по каждому из этих мест деятельности надо регистрировать ОП.

| ☑ Срок подачи сообщения о создании обособленного подразделения в налоговую инспекцию, где общество стоит на учете, составляет не более месяца с начала деятельности. Далее эта налоговая инспекция передает сведения в ту ИФНС, которой подведомственен адрес ОП, где оно и будет зарегистрировано. |

* Исключительно для некоммерческих организаций.

Все указанные формы утверждены приказом Минфина от 02.07.2010 № 66н.

ВНИМАНИЕ! С 01.06.2019 года приказ №66н действует в редакции приказа Минфина от 19.04.2019 №61н, согласно которому все бланки бухотчетности скорректированы. Подробнее о внесенных изменениях читайте здесь.

У тех организаций, к которым применимо понятие субъекта малого предпринимательства (по численности персонала, выручке, видам осуществляемой деятельности и пр.), есть небольшие послабления: они вправе сдавать лишь баланс и отчет о финрезультатах. Причем оформлять эти отчеты можно по упрощенным формам, утвержденным вышеупомянутым приказом Минфина. Такое право предоставлено п. 4 ст. 6 закона № 402-ФЗ.

ВАЖНО! Организациям, которые подпадают под критерии субъектов малого бизнеса, но при этом подлежат обязательному аудиту — ООО с валютой баланса свыше 60 млн руб., АО, ПАО — законодательство запрещает отчитываться по упрощенным формам (п. 1 ч. 5 ст. 6 закона № 402-ФЗ).

Всю необходимую информацию об обязательном аудите можно найти в статье «Обязательный аудит — основные критерии».

Организации, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции), обязаны соблюдать правила кассовой дисциплины (оформление кассовых документов, соблюдение лимита по кассе и т.д.).

Необходимость ведения кассовой дисциплины не зависит от выбранной системы налогообложения или наличия кассового аппарата. ООО может не иметь ККМ, а просто выписывать БСО (бланки строгой отчетности), но при этом все равно обязано соблюдать правила кассовый дисциплины.

С июня 2014 года действует упрощенный порядок ведения кассовой дисциплины, согласно которому небольшие организации (количество работников не более 100 человек и выручка не более 400 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Более подробно про кассовую дисциплину.

Шаг 8. Своевременно сообщайте об изменениях регистрационных сведений

Некоторые виды деятельности требуют получения лицензии, которая подтверждает выполнение организацией лицензионных требований: к оборудованию, транспорту, персоналу, финансам. Ведение деятельности без лицензии, если она нужна, наказывается крупными штрафами с возможной конфискацией сырья, оборудования, изготовленной продукции.

У малого бизнеса в основном популярны лицензии на продажу алкоголя, автоперевозки, образовательную, охранную, медицинскую и фармацевтическую деятельность. Весь список лицензируемых направлений вы найдете в нашей статье Лицензируемые виды деятельности в 2020 году.

Кроме лицензионных видов деятельности есть еще сферы бизнеса, которые могут оказать негативное воздействие на потребителей. Эти направления находятся под особым контролем госорганов, поэтому перед тем, как ими заниматься, надо подать уведомление о начале предпринимательской деятельности.

Полный их список содержится в статье 8 закона № 294-ФЗ от 26.12.08. В этот перечень входят некоторые бытовые услуги, общепит, гостиницы, перевозки, розничная и оптовая торговля, производство одежды, обуви, многих продуктов и прочее.

| ☑ Конкретные коды ОКВЭД, для осуществления которых надо подавать уведомление, приводятся в Постановлении Правительства РФ от 04.03.2017 № 260. Если вы нашли в этом документе коды, заявленные вами при регистрации ООО, но еще не начали ими заниматься, то никуда обращаться не надо. |

Обязанность подать уведомление наступает, только если вы реально готовы к этому виду деятельности: на днях открываете магазин, кафе, гостиницу или приступаете к перевозкам. Порядок подачи документа и его официальный бланк можно найти в Постановлении Правительства РФ от 16 июля 2009 г. № 584.

Многие виды деятельности малого бизнеса связаны с продажами или оказанием услуг физическим лицам (формат b2c). Эти направления подпадают под действие закона о защите прав потребителя и особо контролируются госорганами.

Чтобы Роспотребнадзор или другой контролирующий орган знали об открытии нового бизнеса, их надо уведомить об этом. Уведомление о начале предпринимательской деятельности направляется еще до того, как ООО начнет реальный бизнес.

Полный список кодов ОКВЭД, по которым надо подавать уведомление, содержится в Постановлении Правительства РФ от 04.03.2017 № 260. Порядок обращения и официальный бланк уведомления есть в Постановлении Правительства РФ от 16 июля 2009 г. № 584.

Какие налоговые режимы может применять ООО без сотрудников?

https://www.youtube.com/watch?v=NcuXqgMvzGs

Некоторые организации осуществляют виды деятельности, подразумевающие уплату дополнительных налогов и ведение отчетности.

Более подробно о бухгалтерской и налоговой отчетности смотрите в календаре бухгалтера 2020 года.