Содержание

Требования Сбербанка для кредитования

Сбербанк — самая крупная финансовая организация в России. Для физических и юридических лиц разработано множество кредитных программ. Можно получить деньги на решение повседневных задач или покупку жилья, развитие производства или реализацию мечты всей жизни.

Но Сбербанк не спешит выдавать деньги всем желающим. Каждого подателя заявки тщательно проверяют. При принятии решения учитывается не только доход, но и кредитная история, имеющаяся финансовая нагрузка. Предпочтение — клиентам со стабильной заработной платой, без долгов по алиментам, штрафам, коммунальным услугам.

Внутренними документами банка установлен список требований, предъявляемый к заемщикам. Несоответствие хотя бы одному из них станет причиной отказа. Рассмотрим их подробнее:

- Возраст. Получить кредит без обеспечения могут лица в возрасте от 21 до 65 лет. Предоставив обеспечение в виде недвижимости или поручительства, можно подать заявку, если вам от 18 до 75 лет. Возрастные ограничения применимы к созаемщикам.

- Официальное трудоустройство и стаж. Клиент должен официально работать и подтвердить этот факт заверенной копией трудовой книжки. Общий трудовой срок на месте работы должен составлять 6 месяцев и более. Разрешается наличие общего стажа длительностью в 1 год за последние 5 лет. Лица, получающие зарплату на карту Сбербанка, могут стать заемщиками с трудовым стажем в 3 месяца.

- Гражданство России, регистрация. Сбербанк выдает кредиты только гражданам РФ. Данный факт подтверждается предъявлением общегражданского паспорта с пропиской. Если отсутствует постоянное место жительства, кредит может быть одобрен на срок, не превышающий временную регистрацию.

- Доход. Является важным параметром в принятии решения. Отсутствие регулярного дохода станет основанием для отказа. Банку важно иметь гарантии возврат денежных средств и процентов за их использование. Подтверждением зарплаты является справка 2-НДФЛ. Если заработная плата поступает на карту Сбербанка, достаточно назвать номер карты сотруднику банка.

Требования Сбербанка к кредитуемым лицам

Банк хочет быть уверенным, что получит свои финансы назад, поэтому старается обезопасить себя. Один из методов — это преждевременная фильтрация потенциальных заемщиков. То есть банк выдвигает требования, согласно которым некоторые физические лица отсеиваются сразу же, до подачи заявки.

Возрастные рамки-условия, которые обычно ставит любое кредитное учреждение — это возраст от 18 до 65 лет. В Сбербанке есть программы, которые позволяют брать кредиты и людям, не входящим в эти границы, но в такие случаи рассматриваются индивидуально.

Возрастные рамки-условия, которые обычно ставит любое кредитное учреждение — это возраст от 18 до 65 лет. В Сбербанке есть программы, которые позволяют брать кредиты и людям, не входящим в эти границы, но в такие случаи рассматриваются индивидуально.- Постоянное трудоустройство. Для зарплатных клиентов этот пункт можно опустить, так как сотрудники банка могут увидеть ежемесячное поступление зарплаты. Остальные клиенты должны подтвердить свое трудоустройство справкой из бухгалтерии или справкой по форме банка.

- Гражданство Российской Федерации.

- Прописка в регионе обращения за займом.

- Доход, достаточный для совершения ежемесячных обязательных платежей.

- Трудовой стаж в совокупности не менее 1 года за последние 5 лет.

- При необходимости крупной суммы, кредитный специалист сразу же спросит о наличии залогового имущества.

В Сбербанке, как и в любой другой кредитной организации, разработана собственная программа оценки клиентов. Выявлено несоответствие хотя бы одному пункту? Сотрудничество откладывается на неопределенное время.

Возраст

Для получения потребительского кредита необходимо перешагнуть порог в 21 год. Расплатиться с банком необходимо до того, как заемщику исполнится 70 лет. Требуется рефинансирование? Возрастной порог снижается до 65 лет. Запрашивается ипотечный займ? Последний платеж по графику вносится до 75 лет.

Снижение возрастного ценза до 18 лет возможно только для зарплатных клиентов при выполнении всех прочих условий. На практике это означает, что заявка от гражданина в возрасте 20 лет, не имеющего зарплатного счета, не будет рассмотрена.

И по данному пункту предпочтение отдается зарплатным клиентам. Им необходимо числиться на одном месте не менее 3-х месяцев. Для всех остальных минимальный стаж составляет 6 месяцев. К тому же в течение последних 5-ти лет нужно проработать от 1-го года.

Причины отказа в кредите в Сбербанке могут заключаться в отсутствии российского гражданства. В списке документов значится обязательный документ — паспорт гражданина России. Прописка может быть временной, но в этом случае заемщик обязан предоставить справку, подтверждающую наличие постоянного места жительства.

Один из ключевых факторов оценки клиентов. Почему Сбербанк не одобряет и не дает кредит даже своим клиентам с хорошей историей? В стандартном варианте считается, что на обслуживание банковских обязательств гражданин должен тратить не более 40-45% от совокупного дохода. Соответственно, если заемщик имеет заработную плату в пределах 15 тысяч рублей, не стоит запрашивать займ в размере 2 млн. рублей. Отказ неминуем.

Наличие стабильной заработной платы подтверждается справкой по форме 2-НДФЛ. Нередко заемщики, стремясь получить большую сумму, подделывает справки о доходах. Важно понимать, что доход проверяется не только по документам, предоставляемым заемщиком. Банки «имеют выходы» на ФНС и ПФР. Соответственно, данные перепроверяются. Будет выявлено несоответствие? Можно не только получить отказ, но и пометку «мошенник» в кредитной истории.

Зарплата потенциального заемщика может измеряться цифрой с пятью или шестью нулями. Но при этом банк все равно отказывает в выдаче денег. Причина – значительные расходы. Например, на иждивении не только дети, но и родители. Плюс клиент уже выплачивает деньги по нескольким ранее взятым кредитным обязательствам.

Формально заемщик обязан застраховать в пользу банка только квартиру или иную недвижимость, приобретенную по ипотечному кредиту. Это же относится к кредитным автомобилям.

Но на практике Сбербанк предлагает клиентам застраховать дополнительно свою жизнь и здоровье. В частности, это относится к представителям «опасных» профессий: высотным монтажникам, крановщикам, электросварщикам, полицейским, пожарным, любителям экстремальных видов спорта и т. д. Заемщик отказывается от покупки страхового полиса? Банк либо повышает процентную ставку, либо сообщает о том, что деньги получить не удастся вообще.

Кредитная история

Заявка на кредит будет отклонена банком, если предшествующие отношения с финансовыми структурами закончились неудачно. Были регулярные просрочки? Дела передавались в суд? Взыскание проводилось через ФССП? Вероятность того, что Сбербанк откажет в выдаче кредита приближается к 100%.

Почему отказ поступил при хорошей кредитной истории? Не стоит забывать, что в БКИ значится информация не только о просрочках, но и о действующих займах. Если на обслуживание банковских обязательств тратится более 40-50% имеющегося дохода, рассчитывать на получение еще одного кредита не приходится.

Основные причины отказа

На сегодняшний день Сбербанк входит в тройку самых популярных банков, но дорожит по-прежнему каждым клиентом. Тем не менее, отказ в выдаче ссуды может прийти даже постоянным потребителям и держателям зарплатных карт.

На деле причины отказа в кредите в Сбербанке делятся на: зависящие от банка и зависящие от заемщика.

Финансовые организации, как правило, не оглашают, почему отказали в займе. Это предусмотрено их кредитной политикой. А делается это в первую очередь, чтобы обезопаситься от мошенников. Но выяснить, чем мотивировался несостоявшийся кредитор при отказе, можно. Достаточно проанализировать свое нынешнее финансовое состояние, кредитную нагрузку и то, как прилежно оплачивались прошлые займы.

Зависящие от банка

Если заемщик абсолютно уверен, что его кредитная история ничем не запятнана, доход более чем достаточен, чтобы оплачивать все имеющиеся кредиты и запрашиваемый тоже, возможно, причина отказа кроется в самом банке.

- Смена кредитной политики.

- Со времени прошлого обращения заемщика изменились кредитные продукты и условия по ним.

- Технические проблемы самого банка, например, сбой в программном обеспечении.

- Проблема с ликвидными объектами и с достаточностью свободных денежных средств.

- Человеческий фактор — кредитный специалист может неосознанно сделать ошибку при вводе данных.

- Изредка случаются ситуации, когда какое-либо кредитное учреждение подает ошибочные данные в БКИ.

- Другие текущие проблемы банка.

Во всех остальных случаях причины, почему Сбербанк отказал в кредите, зависят от клиента. Самая элементарная подоплека отказа кроется в несоответствии заемщика требованиям банка. В таком случае, кредитный специалист озвучит это сразу и, вероятнее всего, даже не станет оформлять заявку, как нецелесообразную.

Недостаточный доход в связи с большой кредитной нагрузкой – существуют ситуации, когда клиент имеет официальную работу, белую хорошую зарплату, но банк все равно отказывает ему в выдаче. Причина этого кроется в его закредитованности. Максимальный процент от заработной платы, который может идти на оплату регулярных платежей, не должен составлять больше 40%. В противном случае, заемщик входит в зону риска для финансового учреждения.

Недостаточный доход в связи с большой кредитной нагрузкой – существуют ситуации, когда клиент имеет официальную работу, белую хорошую зарплату, но банк все равно отказывает ему в выдаче. Причина этого кроется в его закредитованности. Максимальный процент от заработной платы, который может идти на оплату регулярных платежей, не должен составлять больше 40%. В противном случае, заемщик входит в зону риска для финансового учреждения.- Плохая кредитная история — Сбербанк в обязательном порядке делает запрос в БКИ перед одобрением займа. Наличие просрочек покажет клиента не в лучшем свете. Вряд ли банк захочет рисковать своими финансами. Частые заявки также настораживают кредиторов.

- Наличие иждивенцев — дети, несомненно, цветы жизни, но они требуют регулярного «полива». Человек, обращающийся за деньгами в долг, должен иметь в виду, что банк также учитывает количество детей и прожиточный минимум на каждого. Если у мужчины есть жена в декрете, то ее тоже относят к лицу, находящемуся на материальном обеспечении. Таким образом, платежеспособность заемщика в глазах кредитного учреждения падает.

- Ошибки в документах или их недействительность — справка 2-НДФЛ действительна 1 месяц, по истечении этого срока необходимо заказывать ее в бухгалтерии заново. Если паспорт гражданина имеет какие-либо недопустимые отметки или потерял свою читабельность, такой документ считается недействительным. Это также может стать причиной, почему отказали в кредите в Сбербанке. Если же обратившийся клиент представит подложные документы или справки, он попадет в черный список всех банков, а также это уголовно наказуемо.

- Наличие судимости — по закону Российской Федерации нет никаких ограничений на выдачу или отказ людям, отбывавшим ранее срок в тюрьме. Но на деле, мало какие кредитные организации захотят работать с таким клиентом, особенно если его преступление было экономического характера.

- Банкротство — спустя 5 лет после признания его банкротом, любой человек может заново обратиться за ссудой. Кредитор не укажет эту причину, но отказ будет с 95% вероятности.

- Внешний вид — кредитные специалисты тоже люди и если их в чем-то насторожит внешний вид или поведение потенциального заемщика, то банк даст красный свет.

Дополнительные причины отказа

Почему Сбербанк отклонил заявку на кредит? Причины могут быть следующие:

- у потенциального заемщика есть судимость, в частности, за экономические преступления;

- возраст клиента близок к максимально допустимому. Появляются проблемы со здоровьем, из дохода — только пенсия;

- близкие родственники значатся в списках неблагонадежных клиентов;

- в момент подачи заявки в офисе будущий заемщик выглядит непрезентабельно. У него — грязная обувь или ногти, усталый вид, отеки на лице после принятия алкоголя.

Причин, почему могут не одобрить кредит в Сбербанке, много. Даже при наличии положительной истории заемщик может не соответствовать иным критериям кредитора. К тому же клиент может обратиться в банк «не в то время». В банке может происходить смена кредитных программ, снижение или повышение процентных ставок.

Отказ зарплатному клиенту

Только наличия зарплатной карты Сбербанка недостаточно для автоматического одобрения заявки на кредит. Ослабляются требования, касающиеся стажа. Не придется получать справку о заработной плате.

Все иные условия сохраняются в полном объеме. Почему Сбербанк не дает кредит зарплатному клиенту? Среди наиболее часто встречающихся причин отказа:

- размер заработной платы не соответствует запрошенной сумме;

- есть незакрытые долги перед иными финансовыми структурами, кредитная история содержит негативные записи;

- заемщик является созаемщиком или поручителем по ипотечному кредиту.

Даже зарплатному клиенту, прежде чем будет подана заявка, следует беспристрастно оценить свои шансы, имеющиеся возможности и возможные причины отказа.

Итак, разберем почему Сбербанк отказывает в кредите зарплатному клиенту? Банк всегда идет навстречу своим потребителям.

Люди, получающие заработную плату через его карту, могут рассчитывать на особо льготные условия по займу: сниженная процентная ставка, минимальный пакет документов и короткие сроки рассмотрения заявки.

Но участие в зарплатном проекте не гарантирует выдачу кредита. Человек может получать белую зарплату через Сбербанк, но при этом не выполнять свои кредитные обязательства.

Так как наличие зарплатной карты говорит об официальном трудоустройстве и наличии регистрации, то главными причинами отказа в кредите в Сбербанке обычно бывает испорченная кредитная история или большая кредитная нагрузка.

Во всех остальных случаях банк старается быть лояльным и рассматривать каждое обращение в индивидуальном порядке.

Причин отказа может быть много, но всё сводится к одному — банк не уверен, что заемщик может обеспечить регулярные выплаты по своей задолженности. Причины этого могут быть разные, например, недостаточная заработная плата или плохая кредитная история, но суть одна и та же.

Иногда Сбербанк предлагает кредиты своим активным клиентам. Они могут быть предложены в офисе Сбербанка или в интернет-банке. Из-за того, что предложение поступило со стороны банка, может показаться, что они предварительно одобренные, но на самом деле процедура одобрения всё равно будет проведена заново. Потому что предложение может действовать около месяца, а за это время ситуация может измениться, могут поступить новые сведения из БКИ и так далее.

Казалось бы, проще отказать новому клиенту, чем проверенному, давно получающему зарплату в банке. Но на деле бывает всякое. Зарплатная карта — это фактор, увеличивающий вероятность одобрения кредита, но не гарантирующий. Например, даже если вы — проверенный «зарплатник», но у вас плохая кредитная история, не стоит ожидать больших займов.

Если вы получаете зарплату в Сбербанке, то банк в курсе ваших транзакций, ваших официальных доходов — а потому может больше вам доверять. Потому для зарплатных клиентов официально снижается необходимый срок трудоустроенности — им достаточно работать на одном месте 3 месяца, а не 6 месяцев, как всем остальным.

Если Сбербанк отказал в кредите, стоит помнить, что в России есть сотни других банков, многие из которых могут на тех же условиях одобрить займ, потому стоит подать заявки в них. Если же по какой-то причине вам нужен именно Сбербанк, стоит подождать какое-то время и, предварительно постаравшись увеличить свои шансы на выдачу (об этом дальше).

- заручитесь поддержкой поручителей;

- возьмите кредит с залоговым обеспечением;

- погасите все задолженности, что у вас имеются;

- найдите созаемщика;

- подготовьте максимум документов, подтверждающих доход — и так далее.

- можно выровнять кредитную историю несколькими небольшими займами;

- можно получить верные бумаги на работе;

- можно погасить имеющиеся задолженности.

По понятным причинам, некоторые факторы исправлению не поддаются. Например, пенсионный возраст. В таком случае надо сосредоточиться на всём, что исправить реально.

Все банковские организации имеют определенный набор требований к потенциальным заемщикам. Если Сбербанк отказал в кредите зарплатному клиенту, значит, он не соответствует какому-либо требованию. Главная задача банка – безопасное и выгодное сотрудничество.

Основные причины отказов:

- Плохая кредитная история.

- Запрашиваемая сумма не соотвествует доходу.

- Короткий срок официального трудоустройства.

- Судимость потенциального заемщика.

- Слишком молодой или пожилой возраст.

- Серьезные проблемы со здоровьем или беременность.

При вопросе, почему Сбербанк отказал в кредите зарплатному клиенту, следует изучить данный список. Наверняка у потенциального заемщика есть какая-то из перечисленных проблем. Рассмотрим подробнее причины отказа и найдем пути решения проблемы.

Кредитная история – первое, на что обращает внимание Сбербанк при обработке заявок на выдачу кредитов. Высокий уровень дохода не сыграет смягчающей роли, если по предыдущим кредитам у клиента было много просрочек и штрафов.

Если Сбербанк отказал в кредите зарплатному клиенту, а причиной стала кредитная история, её можно улучшить. Клиент имеет право запросить историю и проверить её на наличие ошибок. Если они имеются, необходимо оспорить их через суд. Если ошибок нет, но история плохая, рекомендуется оформить кредитную карту Сбербанка и проводить по ней операции. Можно оформить займы на небольшие суммы, своевременно их погашая.

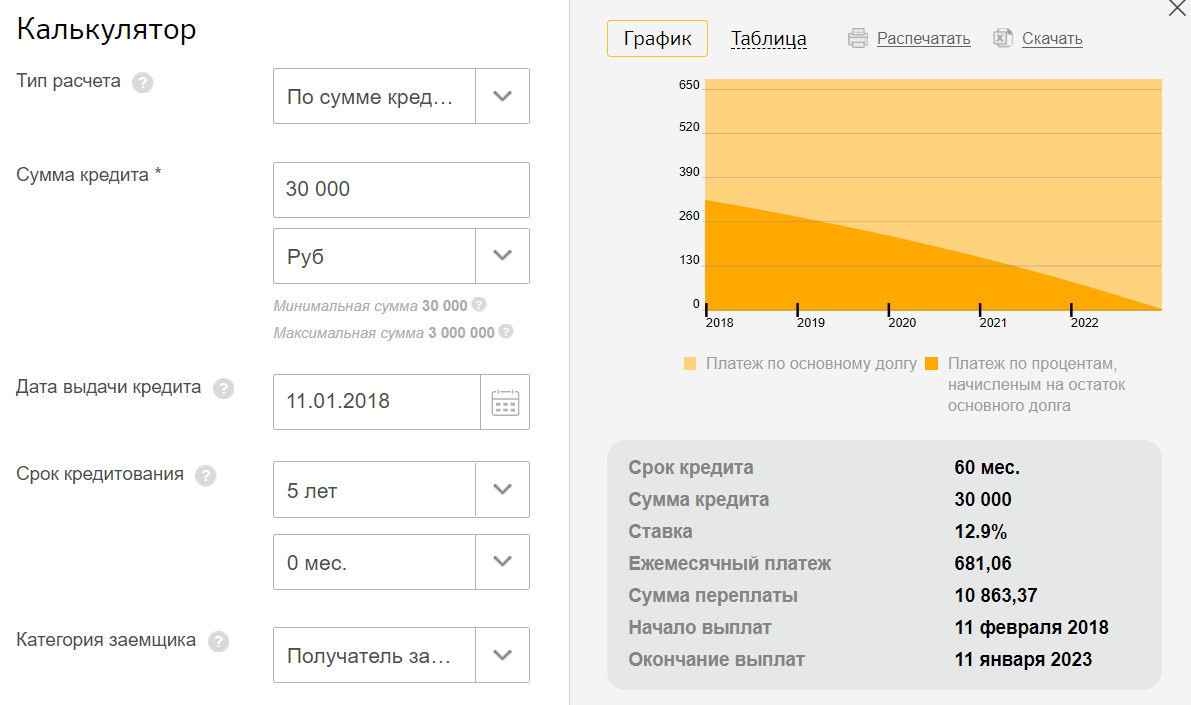

Если ваша кредитная история в порядке, но банк все равно отказал в займе, то возможно причина в недостаточности вашего дохода. Прежде чем подавать заявку на кредит можно проанализировать, на какую сумму вы сможете рассчитывать, относительно своего дохода. Чтобы сделать это воспользуйтесь кредитным калькулятором на сайте банка.

Укажите срок кредита и сумму, дату вашего рождения и ваш пол, а так же что вы зарплатный клиент банка и нажмите на кнопку Рассчитать погашение. Калькулятор выдаст значение ежемесячного платежа и сумму переплаты.

Чтобы понять, одобрят вам кредит с таким размером ежемесячного платежа из вашего дохода необходимо вычесть:

- ваши ежемесячные расходы — жилье и оплата ЖКХ, платежи по другим кредитам и кредитным картам;

- расходы на детей из расчета 25% от прожиточного минимума на каждого;

- алименты.

Итоговая сумма должна быть в 2 раза больше ежемесячного платежа по кредиту.

Почему еще Сбербанк отказывает в кредите зарплатным клиентам? Для банка главное – благонадежность клиента. Если потенциальный заемщик старше 65 лет или моложе 21 года, Сбербанк вряд ли станет с ним сотрудничать.

Наличие у зарплатного клиента серьезных хронических заболеваний тоже является риском для банка. Если же со здоровьем и возрастом все в порядке, но Сбербанк отказал в кредите зарплатному клиенту, причиной может стать бывшая судимость.

Кроме того, Сбербанк рассматривает кандидатов на выдачу кредита с рабочим стажем от 3 месяцев в одной организации. Без применения стандартных требований к стажу, таких как от 6 мес на последнем месте и от одного года за последние 5 лет. Поэтому если вы только устроились на официальную работу, на которой получаете зарплату на карту Сбербанка, подождите несколько месяцев с обращением за займом.

Являясь главным финансовым учреждением, Сбербанк играет ключевую роль в экономической политике страны. Из-за влияния на банковскую систему в целом, отказ Сбербанка в выдаче кредита потенциальные заемщики получают чаще, чем в других кредитных организациях.

Также на такое количество отказов в кредите от Сбербанка влияет то, что сюда обращается абсолютное большинство россиян. Подобная популярность объясняется следующими факторами:

- участие государства в работе банка, многие до сих пор думают, что Сбербанк является государственной организацией;

- большое количество офисов – в отличие от других банков, отделения Сбербанка можно найти в любом регионе страны;

- лояльные условия кредитования – много различные программ и акционных предложений.

Кроме того, большинство государственных организаций получают зарплату именно в Сбербанке. Зарплатная карта дает определенные привилегии при оформлении кредита:

- уменьшение списка необходимых документов – понадобится только паспорт, карта и СНИЛС;

- снижение ставки;

- лояльные требования – зарплатный клиент изначально рассматривается как надежный, поэтому процент одобрений для них выше.

Из-за таких привилегий большинство граждан на государственной работе подают заявку именно в Сбербанк.

Все это в совокупности объясняет, почему процент отказов от данной финансовой организации превышает общее количество по остальным банкам. Именно поэтому, перед тем, как подавать заявку, стоит проанализировать, почему банк мог бы отказать в выдаче кредита.

Кредитная история – это личное финансовое досье заемщика, фиксирующее все отношения с банками и хранящееся в Бюро кредитных историй. Это не только количество оформленных кредитов, но и просрочки, а также обращения за займами, которые были отклонены.

Анализ кредитной истории – это возможность оценить платежеспособность и надежность потенциального клиента. Сбербанк, как и любой другой банк, при обработке заявки, в первую очередь запрашивает финансовое досье.

Хорошая кредитная история существенно повышает шансы на одобрение, потому что такой заемщик считается надежным. Чтобы не получить неожиданный отказ, следует самостоятельно проверить свою статистику перед тем, как обратиться за кредитом. Сделать это можно онлайн либо через почту (письмом или телеграммой).

Делать регулярные запросы необходимо не только потому что плохая кредитная история может стать причиной, почему Сбербанк отказал в кредите. Распространена мошенническая схема, по которой третьи лица оформляют займы по чужим паспортам.

Советы по выходу из сложившейся ситуации

Как бы все ни выглядело печально, практически любую ситуацию можно исправить. В каких-то ситуациях это будет быстро, в каких-то нет.

- Если кредитная история заемщика подпорчена, но он при этом уверен, что всегда добросовестно исполнял свои обязательства, он может подать запрос в БКИ. Получив полную картину, человек сможет увидеть, какой банк подал ошибочные сведения и направить к нему обращение. Если все действительно так, кредитная организация подкорректирует данные.

- Если заемщик знает, что ему тяжело справляться с нынешними платежами по кредитам, есть резон обратиться в банк за рефинансированием или реструктуризацией. Это позволит снизить ежемесячную кредитную нагрузку.

- Если лицо, обратившееся за ссудой, имеет маленький доход или нескольких иждивенцев, но нужна довольно большая сумма кредита, необходимо привлечь поручителей или предложить кредитному учреждению залог.

- Отрицательная кредитная история чаще всего является основной причиной, почему отказывают в кредите в Сбербанке. Но и эта ситуация поправима, правда, понадобится не меньше года на исправление. Необходимо взять маленький заем или кредит на товар, выплачивая его исправно и не погашая досрочно. Банк, увидев примерное поведение клиента, вполне вероятно сменит гнев на милость.

Если же КИ подпорчена слишком большим количеством заявок и отказов, нужно переждать 1-3 месяца, а после подавать обращение за кредитом заново.

Как узнать причину отказа в кредите в Сбербанке

Стандартно любая кредитная организация сообщает о том, что имеет право отказать в выдаче займа без комментариев. Но как быть тому, кто хотел получить некоторую сумму на ремонт или отпуск.

Как узнать, почему Сбербанк может отказать в кредите? Как учесть ошибки на будущее и исправить их? Можно:

- обратиться непосредственно к сотруднику, озвучившему решение. Но важно понимать, что он расскажет только о наиболее очевидных причинах отказа, например, о низком доходе;

- отправить запрос в БКИ. Может оказаться, что кредит, о котором все давно забыли, остался незакрытым. Например, у банка отозвана лицензия, долг остался в ведении АСВ, а заемщик перестал его погашать;

- отправить запрос непосредственно в банк. Законодательно дается 30 дней на формирование ответа тому, кто хочет знать причину отказа в кредите в Сбербанке.

Сбербанк отказал в выдаче кредита заемщику с хорошей кредитной историей? Ситуация на данный момент времени такова, что самый крупный банк страны может позволить себе тщательно и внимательно подходить к выбору клиентов, отказывая даже тем, кто никому ничего не должен и получает солидную заработную плату.

Официально банк оставляет за собой право не афишировать причину отказа, потому необходимо постараться пройтись по списку, представленному выше — и попробовать понять причину методом исключения. Иначе понять причины отказа в кредите Сбербанка невозможно.

Причина отказа может быть какая-то одна, но чаще всего это сочетание множественных факторов. Не забывайте, что большинство решений по кредитам принимают не люди, а алгоритмы. Но если выбирать одну наиболее доминантную причину, то обычно это кредитная история.

Каждый человек имеет право ежегодно бесплатно узнать свою кредитную историю. Она не является тайной, но для её получения необходимо сначала определить то бюро кредитных историй (БКИ), где она хранится. Информация об этом содержится на официальном сайте Центробанка.

Заключение

Если Сбербанк отказал в кредите зарплатному клиенту, нужно проанализировать по какой причине и по возможности устранить ее. При серьезных проблемах со здоровьем или при наличии судимости можно заручиться поддержкой созаемщиков, которые должны соответствовать всем требованиям Сбербанка. Повторную заявку в банк можно подать через 3 месяца после отказа.

Как видно, безвыходных ситуаций практически нет, а Сбербанк всегда готов пойти навстречу своим клиентам, в том числе и зарплатным. Лучшим вариантом для заемщика будет обратиться к кредитному менеджеру и объяснить свою ситуацию. Специалист сможет подобрать индивидуальные условия, чтобы и дальше продолжать плодотворное сотрудничество.